México. Seguridad Social / Pensiones

odo el sistema de seguridad social mexicano – creado con poco orden en el siglo pasado – pide a gritos una reconstrucción de fondo para tirar el lastre y configurar un sistema moderno, ordenado, integral, homogéneo, eficiente, sustentable y de cobertura universal; requisitos de los que el sistema actual carece prácticamente en su totalidad.

Los ejes del nuevo sistema serían los mismos que ahora pero con instituciones y normas renovadas: un Sistema Nacional de Salud basado en el actual IMSS y con un esquema de primera atención en consultorios de médicos afiliados; un Instituto Nacional para la Vivienda a partir del Infonavit, y un Instituto Nacional de Pensiones.

El modelo histórico de pensiones fue brillantemente concebido desde la fundación del IMSS en 1943 a partir de un esquema de aportación tripartita (trabajador, empresa y gobierno), reparto solidario y beneficio definido. Gobiernos posteriores se encargaron de disgregar y degradar el modelo original al crear cientos de microsistemas pensionarios públicos disímbolos; al no actualizar actuarialmente las aportaciones ante una expectativa de vida rápidamente ascendente; y para colmo, al no constituir los fondos pensionarios correspondientes, comerse las aportaciones, y convertir así al fisco en un fondo de pensiones... pero sin el ahorro correspondiente. Todo lo anterior dislocó financieramente al sistema y desembocó en una megadeuda pensionaria que hoy triplica a la deuda oficial y amenaza las finanzas públicas de la próxima década.

Pudiendo corregir al sistema, los gobiernos neoliberales aprovecharon para privatizar las pensiones en 1997 mediante la creación de un Sistema de Ahorro para el Retiro (SAR) compuesto por empresas administradoras de los fondos (Afores) que en poco más de dos décadas ya manejan un ahorro social de 3.693 billones de pesos, el 15.5% del PIB (Gráfico 1), pero sus pensiones están resultando una pifia. Si el antiguo sistema de reparto solidario permitía al IMSS otorgar pensiones superiores al 40% del último salario de aportación, el nuevo sistema privado está pagando apenas un (incierto) 30% como pensión.

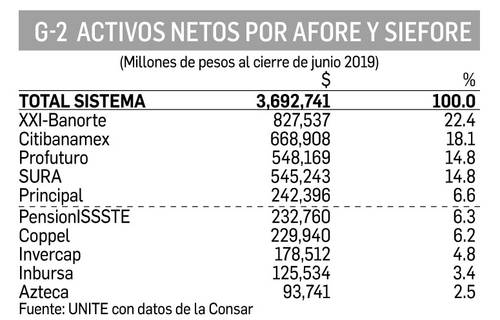

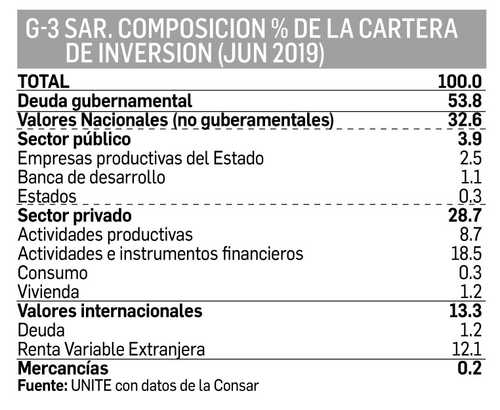

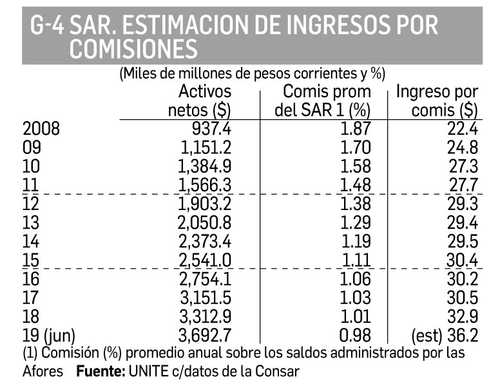

A ello contribuyen: el manejo permisivo de las 10 afores vigentes, cuatro de las cuales controlan el 70% de los activos pensionarios (Gráfico 2); las eventuales minusvalías, pérdidas por malas inversiones en valores de riesgo (Gráfico 3); y desde luego las elevadas comisiones que cobran las Afores a costa del ahorro de los trabajadores, mismas que si bien en promedio han bajado del leonino 1.87% de 2008 al 0.98% en este año, su ingreso por comisiones ha sido creciente llegando el pasado junio a 36 mil 200 millones de pesos (Gráfico 4).

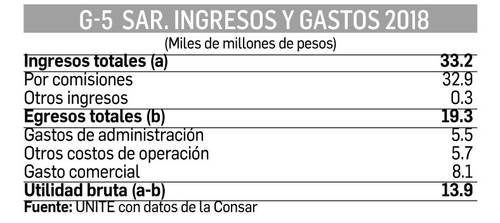

Con un ingreso global de 33 mil 200 millones en 2018 y un egreso de 19 mil 300 m (asumiendo que los elevados costos y gastos son reales), el SAR obtuvo una descomunal utilidad bruta de 13 mil 900 millones (Gráfico 5).

Lo que sí es un hecho matemático es que buenas pensiones de 60-80% del último salario de cotización sólo se logran, con la longevidad actual, con tasas de aportación cercanas al 15% del salario. Así funcionan en Europa, y en México se acerca la tasa del ISSSTE 11.3% y la superan CFE 16.7 y Pemex 23.0%; no así la del IMSS-SAR que es de 6.5% del salario.

Llegado el caso, el nuevo Instituto Nacional de Pensiones aquí propuesto deberá nacer con esta racionalidad financiera, ser opción para incorporar a los no asalariados, operar con comisiones de 0.1-0.2% y alta eficiencia, y ser el financiador preferente de los proyectos públicos autoliquidables.

UNIDAD TECNICA DE ECONOMIA S.A de C.V. Ciudad de México Tel/fax 5135 6765 [email protected]