Economía

Venta de Banamex reconfigura sin dañar el sistema financiero

jueves 13 de enero de 2022 , p. 19

El sistema financiero atravesará una reconfiguración con la venta del Banco Nacional de México (Banamex) por parte de su controlador, el estadunidense Citi. Analistas del sector bancario ven este movimiento, exclusivamente, como una estrategia de negocio que no pone en riesgo la estabilidad del sistema, al mismo tiempo que plantean a posibles compradores.

Citi anunció anteayer su salida de los negocios de crédito al consumo y banca empresarial en México. Con la operación, el consorcio estadunidense busca desprenderse de activos que al tercer trimestre de 2021 estaban valuados en 44 mil millones de dólares –unos 890 mil millones de pesos– y que incluyen sucursales, edificios históricos, la administradora de fondos para el retiro, la aseguradora y uno de los acervos culturales más importantes del país.

Análisis realizados por Bank of America, Actinver, Intercam y Credit Suisse coinciden en que esta decisión forma parte de una estrategia de negocios y, hasta el momento, descartan implicaciones políticas.

Bank of America (BofA) estimó que el valor de la operación, que supone la venta de 60 por ciento de la entidad como es concebida en este momento, rondaría entre 12 mil 500 y 15 mil 500 millones de dólares (entre 254 mil millones y 315 mil millones de pesos, aproximadamente).

“No creemos que la decisión se refleje negativamente en las perspectivas del sistema financiero de México, ya que es consistente con los movimientos recientes de Citi a nivel mundial”, apuntó BofA en un análisis.

La institución planteó que, dado que que Citibanamex puede ser considerado como el tercer banco de mayor presencia en México en términos de activos y depósitos “la franquicia podría atraer el interés de muchos potenciales interesados con operaciones en México, incluidos Banorte, Santander México, Scotiabank e Inbursa, que podrían ver esto como una oportunidad única para cimentar su posición entre los líderes del mercado”.

Citibanamex es considerado un banco de importancia sistémica, es decir, en caso de quiebra podría poner en riesgo al sistema financiero mexicano, debido a la cantidad de depósitos que resguarda de sus ahorradores.

Por su parte, Actinver expuso que Grupo Financiero Banorte y Elektra –propiedad de Grupo Salinas, que tiene en sus filas a Banco Azteca– son instituciones que podrían adquirir Banamex; incluso, se podría abrir la posibilidad para un banco brasileño.

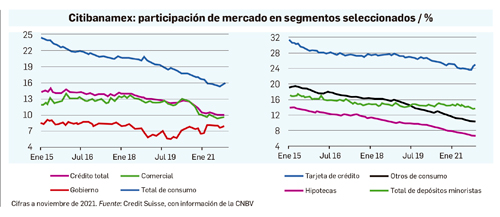

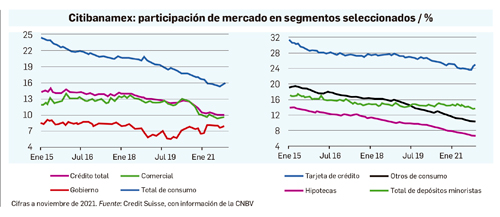

Por separado, Credit Suisse detalló que, dada la estructura actual del mercado, los bancos de mayor presencia en el país son “posibles contendientes” por los activos de Citi; pero en términos de concentración “una adquisición por parte de BBVA parecería más desafiante, ya que la entidad combinada alcanzaría una alta participación de mercado de 30.2 por ciento en préstamos totales”.

Según la Comisión Nacional Bancaria y de Valores (CNBV), al cierre del tercer trimestre –última información disponible–, los grupos financieros que operan en el país cuentan con activos por 11 billones 435 mil millones de pesos, de los cuales, un billón 545 mil millones, equivalentes a 13.5 por ciento, pertenecen a Citibanamex.

Sólo se pondría en venta 60 por ciento del negocio de Citibanamex, ya que el consorcio estadounidense planea quedarse con la banca patrimonial.