Ciudad de México. Los bancos privados que operan en México mantienen una posición “resiliente, sólida y dinámica” y a lo largo del año pasado, se caracterizaron por la adopción de nuevas tecnologías, tanto en aspectos comerciales y de usuarios y mejoraron la gestión de riesgos, dio a conocer la Secretaría de Hacienda y Crédito Público (SHCP).

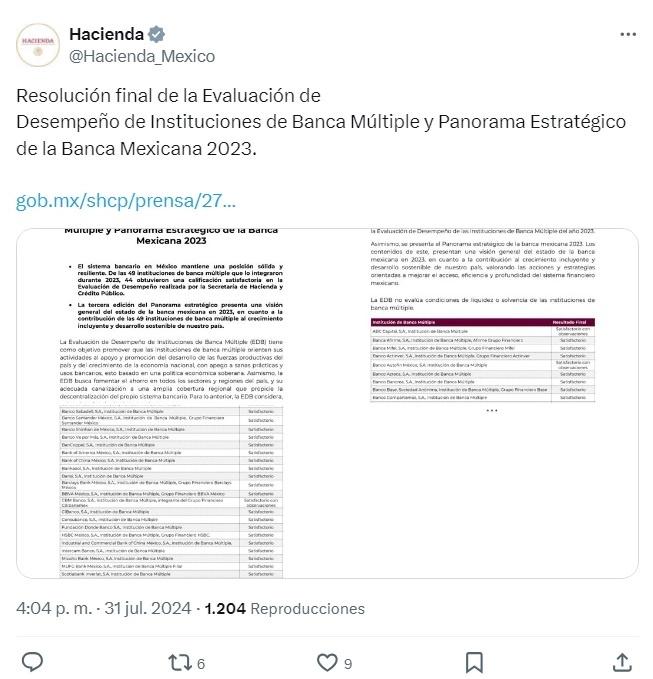

Al presentar la Evaluación de Desempeño de Instituciones de Banca Múltiple (EDB), la dependencia informó que de las 49 instituciones que integraron el sector a lo largo de 2023, 44 obtuvieron una calificación satisfactoria.

Esta evaluación tiene como objetivo “promover que estas instituciones orienten sus actividades al apoyo y promoción del desarrollo de las fuerzas productivas del país y del crecimiento de la economía nacional, con apego a sanas prácticas y usos bancarios”.

En la presente edición ABC Capital, Banco Autofin México, Banco de Inversión Afirme y CBM Banco obtuvieron una calificación satisfactoria con observaciones, mientras que Credit Suisse México obtuvo una calificación no satisfactoria.

Entre los aspectos que califica Hacienda se encuentran la intermediación relacionada con la actividad crediticia y la captación de recursos, los productos, servicios e infraestructura a través de los cuales llevan a cabo sus operaciones bancarias, la calidad de servicios en su operación, el desempeño en las actividades de inversión y divisas, y los esfuerzos y buenas prácticas en materia de finanzas sostenibles e igualdad de género.

Cabe señalar que esta evaluación no considera las condiciones de liquidez o solvencia de las instituciones bancarias privadas que operan en el país.

La EBD viene acompañada del Panorama estratégico de la banca mexicana 2023, en el cual, Hacienda señala que al cierre del año pasado, el sector se mantiene prácticamente sin cambio en cuanto a su modelo de negocio, aunque la mitad mantienen planes para modificar o crear productos financieros, principalmente para integrar algún componente de tecnología.

“Es fundamental incentivar las condiciones que propician la innovación en las instituciones bancarias con la finalidad de fomentar una competencia efectiva que asegure un marco de productos y servicios más amplio y con mejores condiciones”, refirió Hacienda.

También, considera indispensable que el gobierno dé continuidad a las acciones conjuntas con el fin de asegurar que las mejoras digitales implementadas por las instituciones fomenten no sólo la competencia del sector si no también, la accesibilidad a la banca para las personas.

Mayor incursión en la tecnología

El panorama indica que al cierre de 2023, 2 de cada 3 instituciones cuentan con sucursales, lo que representa un incremento mínimo respecto al año previo, pero eso puede deberse a los cambios en el modelo de negocio de algunos bancos para incursionar en la atención a otros segmentos de la población.

De las instituciones que indicaron contar con sucursales, precisó Hacienda, el 24 por ciento registró una disminución en su número, lo que refuerza la tendencia de los bancos a reducir sucursales.

Apuntó que 3 de cada 7 bancos indicaron que disponen de cajeros automáticos, de los cuales, la mitad son cajeros automáticos inteligentes que ofrecen funciones avanzadas como depósitos, transferencias y consultas sin necesidad de asistencia personal, lo que proporciona a los usuarios mayor flexibilidad y accesibilidad en horarios para la gestión de sus servicios.

“En 2023, 2 de cada 3 bancos aproximadamente indicaron contar con banca móvil, marcando un avance respecto a 2022. Además, el 63 por ciento de las instituciones que ofreció banca móvil, indicó que durante su diseño tecnológico consideró atender a población con bajo acceso a internet”, expuso.

La dependencia precisó que el 66 por ciento de las instituciones consideró en su diseño de interfaz de la banca móvil el uso de dispositivos de baja gama, mientras que el 38 por ciento facilitó su uso para poblaciones con baja alfabetización.

“Se deben continuar desarrollando estrategias operativas que promuevan el acceso a servicios financieros de las poblaciones no atendidas y sub-atendidas y que correspondan con la agilidad de la oferta de servicios financieros digitales observadas. Lo anterior incluye, seguir considerando, durante el diseño de productos y servicios financieros, las necesidades diferenciadas de la población”, agregó Hacienda.