Ante un elevado riesgo de impago de sus compromisos financieros y la negativa de inyección de capital por parte del Banco Nacional Saudita –su primer accionista–, el banco Credit Suisse encendió ayer las alertas en Europa y el mundo con una fuerte caída en sus títulos, lo que hizo temer que la entidad se convierta en el Silicon Valley Bank europeo.

Para las primeras horas del jueves Credit Suisse anunció en un comunicado que tomará un préstamo por hasta 50 mil millones de francos suizos (53 mil 700 millones de dólares) del banco central helvético para fortalecer

al grupo.

Durante su intervención en la Conferencia del Sector Financiero en Arabia Saudita, el presidente de Credit Suisse, Axel Lehmann, había afirmado el miércoles que la ayuda estatal no era un tema

para el banco.

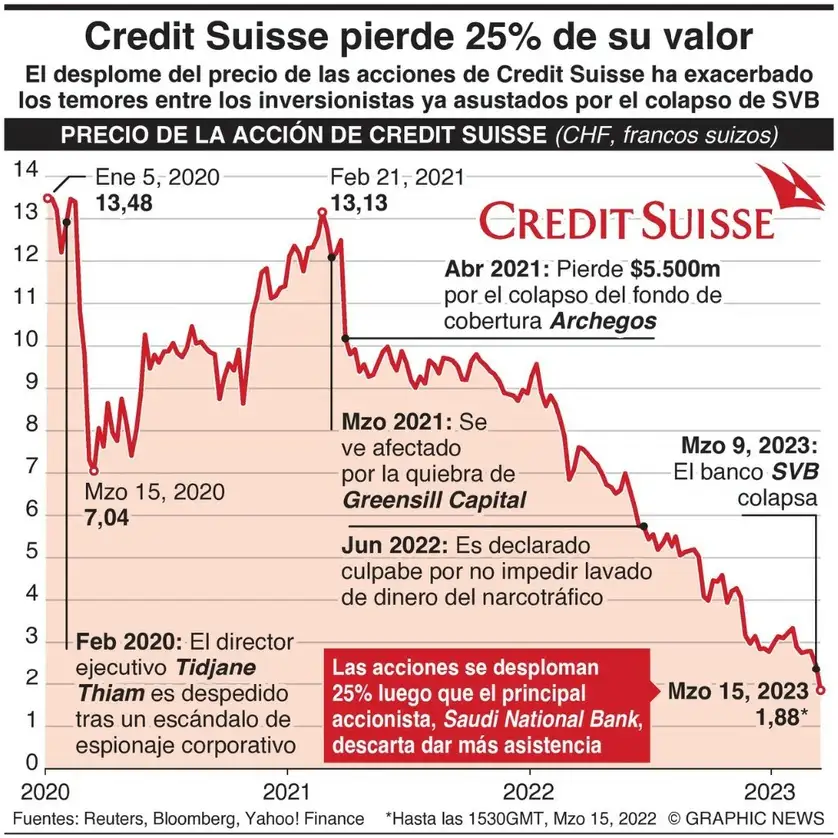

Las acciones del banco suizo cerraron la sesión del miércoles con una caída de 24.24 por ciento en bolsa y durante la jornada llegaron a caer en 30 por ciento, para finalmente cerrar en un mínimo histórico de 1.70 francos suizos (1.74 euros). La entidad acumuló ocho sesiones a la baja y una pérdida de 39.04 por ciento en este periodo.

Los credit default swaps (CDS) de Credit Suisse –contratos financieros que ofrecen protección contra el riesgo de impago de una emisora de deuda– alcanzaron niveles elevados, con una probabilidad teórica de default de 47 por ciento.

En noviembre pasado, la empresa bancaria realizó un aumento de capital, de hecho, el Banco Nacional Saudita se convirtió en su primer accionista (con 9.8 por ciento del total), pero este miércoles esta institución confirmó que por temas regulatorios no realizará inyección de capital adicional.

Credit Suisse finalizó la sesión con un valor de mercado de 148 mil millones de pesos, tomando en cuenta el tipo de cambio actual, pero hace un año valía el doble y hace una década seis veces más, según datos de plataformas de operación.

Ante la incertidumbre, dos fuentes de supervisión dijeron a Reuters que el Banco Central Europeo (BCE) se había puesto en contacto con los bancos bajo su vigilancia para interrogarlos sobre su exposición a Credit Suisse. Una de las fuentes precisó, sin embargo, que consideraban que los problemas de Credit Suisse eran específicos del banco más que sistémicos.

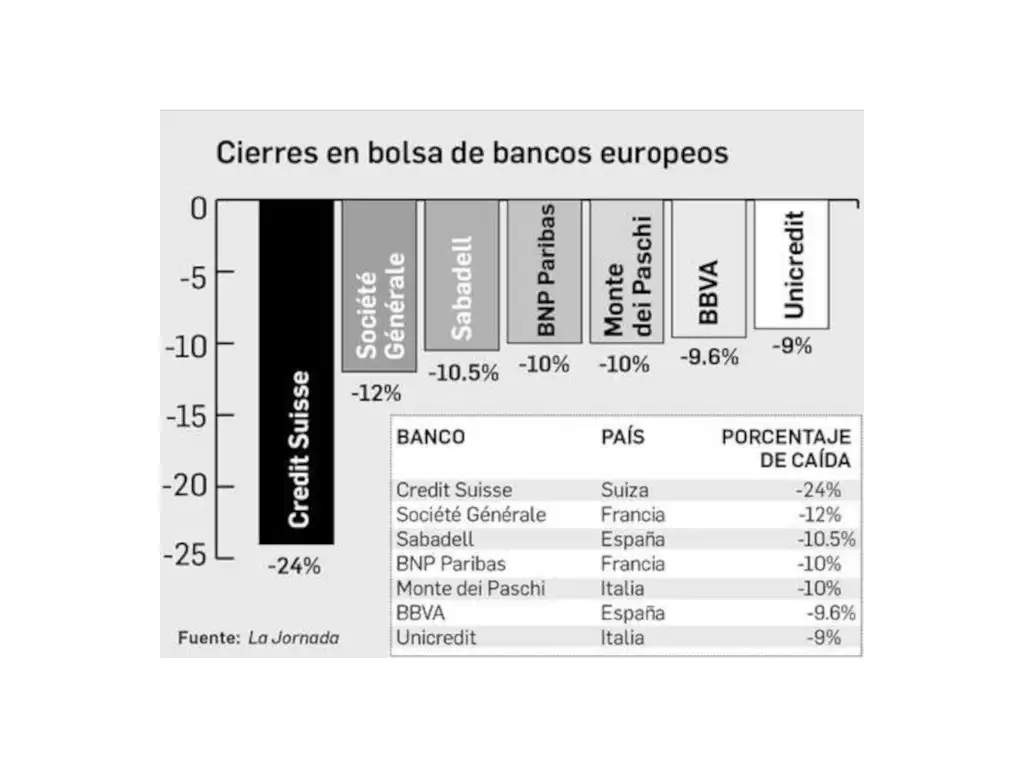

Pero luego de la quiebra de tres bancos en Estados Unidos (Silvergate, Silicon Valley Bank y Signature Bank) en la última semana, la amenaza de una posible quiebra en Europa hizo que los inversionistas vendieran masivamente títulos de las entidades financieras y que los índices accionarios europeos cerraran en números rojos.

El índice del sector bancario europeo (Stoxx 600 Banks) cayó casi 7 por ciento y hubo pérdidas de hasta 10 por ciento en bancos como BNP, Société Générale, ING, UniCredit y Commerzbank. En un efecto dominó, Sabadell se hundió 10.49 por ciento y BBVA, 9.6 por ciento. Santander retrocedió 6.89 por ciento; Bankinter, 6.46 por ciento; CaixaBank, 6.72 por ciento, y Unicaja, 6.06 por ciento, que se sumaron a la ola de ventas que azotó a todo el sector europeo.

Según datos de Bloomberg, se desvanecieron más de 60 mil millones de dólares en valor de mercado combinado entre los bancos de Europa.

En Estados Unidos, las preocupaciones alcanzaron sobre todo a las instituciones de dimensión intermedia como las californianas First Republic (-20.19 por ciento) y Pacific West (-18.40 por ciento).