Ciudad de México. Los bancos comerciales que operan en México mantienen finanzas sólidas, por lo no tendrán ninguna afectación, directa o indirecta, como resultado de la situación que se atraviesa en Estados Unidos, donde en la última semana, dos instituciones fueron declaradas en banca rota, aseguró Intercam.

“A diferencia de lo que pasa con el sistema financiero en Estados Unidos, la situación de la banca en México es sólida, con mejores métricas que las vistas en los bancos de ese país. Además, con la información disponible hasta el momento, pareciera que no habría un contagio directo hacía el sistema financiero mexicano después de los sucesos ocurridos”, dijo el área de estudios de Intercam en un análisis.

Sin embargo, en las últimas dos sesiones, los bancos que cotizan en la Bolsa Mexicana de Valores (BMV) acumulan pérdidas por 50 mil millones de pesos por posibles impactos indirectos, según informó Bloomberg este martes.

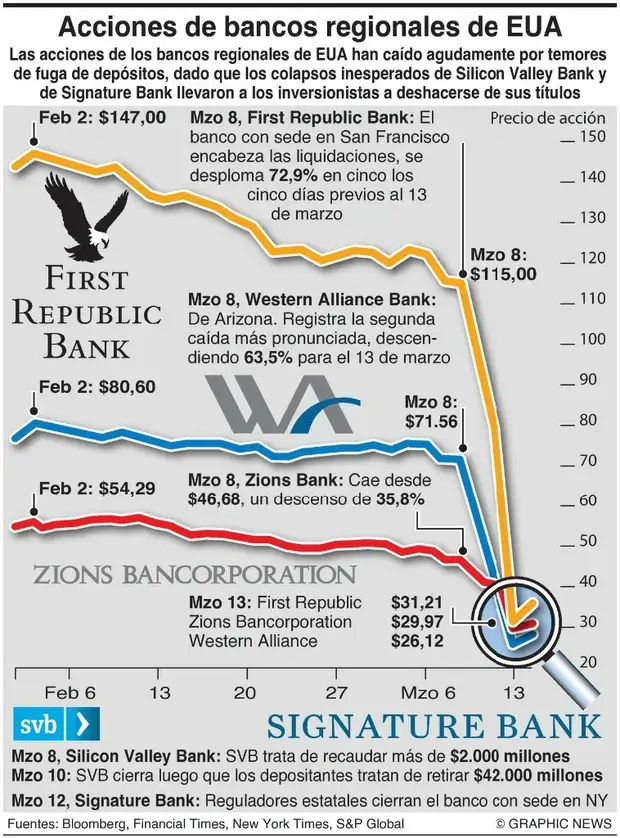

Apenas el domingo, autoridades financieras de Estados Unidos anunciaron una serie de medidas extraordinarias para detener una posible crisis bancaria, pues buscan asegurar que los ahorradores del banco en quiebra, el Silicon Valley Bank (SVB) recuperen la totalidad de sus fondos, acción que se extenderá a los clientes del banco comercial neoyorquino Signature Bank, que atraviesa una situación similar.

Según datos de la Comisión Nacional Bancaria y de Valores (CNBV), el Índice de Capitalización de los bancos que operan en México, al cierre de 2022, se situó en 19.04 por ciento, casi 9 puntos porcentuales por encima de lo requerido por los organismos financieros mundiales, que es de 10.5 por ciento, esto, con el fin de mantener solvencia del sector.

“Esto nos indica que los bancos mexicanos están bien posicionados para enfrentar cualquier evento inesperado de naturaleza sistémica, casi asegurando la solvencia de las instituciones… los reguladores mexicanos tienen bien reconocido el performance y situación financiera de cada institución, con información continua que abarca las operaciones y métricas más importantes del sector”, señaló Intercam.

La institución recordó que, el último reporte de Estabilidad Financiera del Banco de México (BdeM) también demuestra que el sector financiero mexicano se encuentra “bien posicionado ya que cuenta con niveles de liquidez que exceden fácilmente los mínimos regulatorios; mientras que la Evaluación del Sector Financiero (FSAP) a México 2022 del FMI y el Banco Mundial concluyó que la banca nacional tiene altos niveles de liquidez y, en escenarios de estrés, sería capaz, incluso, de respaldar las necesidades de liquidez de otras entidades financieras no bancarias.

Intercam expuso que la principal razón detrás de la caída de SVB fue el desequilibrio entre la madurez de sus activos y sus pasivos, es decir, el dinero activo no lograban cubrir los flujos esperados de los pasivos, incluyendo retiros de recursos, hecho que produjo una situación de iliquidez e insolvencia, por lo que los reguladores intervinieron para asegurar los depósitos.

“Derivado de la alta concentración en los bancos más grandes y la baja penetración del sistema financiero, la banca en México puede cobrar diferenciales más altos que sus contrapartes en Estados Unidos. Si bien, esto no es positivo para el cliente, es muy efectivo para las instituciones ya que les permite, en épocas de alzas de tasas, ajustar rápidamente las tasas activas cobradas de los créditos, mientras las tasas pasivas, las pagadas a los depositantes se ajustan más lento”, detalló Intercam.