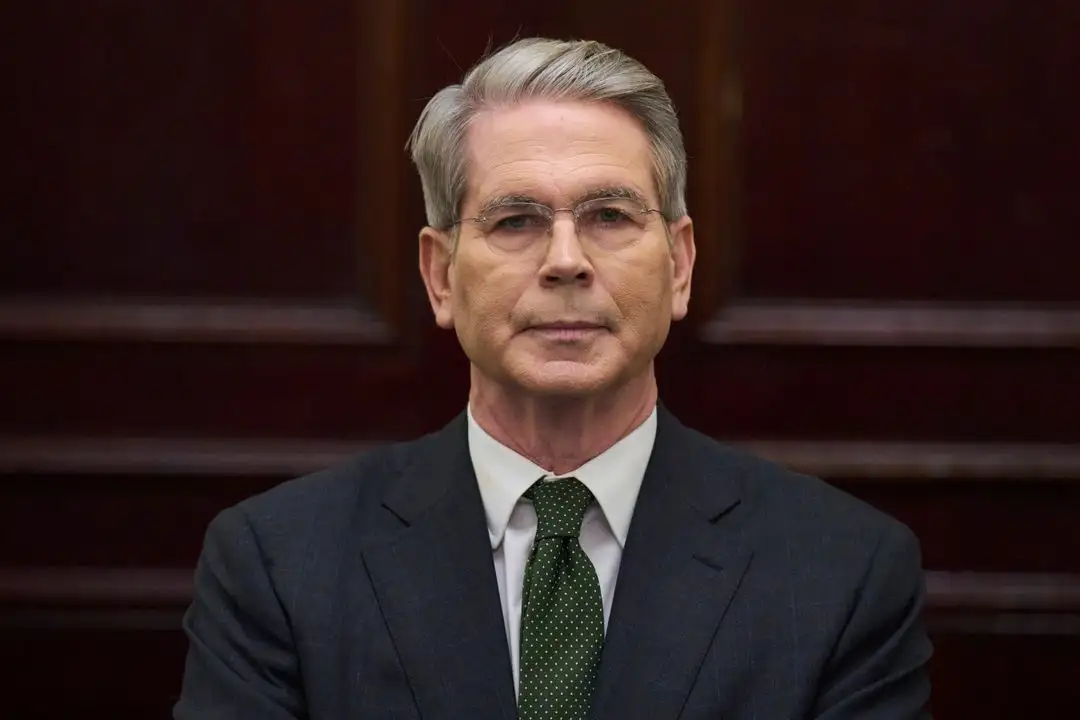

Ciudad de México. Los trabajadores migrantes que envían remesas a sus familias en México pueden perder el ingreso de hasta dos meses de trabajo en un año de ahorro debido a los márgenes que se quedan algunas casas de cambio en el país, los cuales llegan a representar hasta 20 por ciento de la transferencia, exhibió Arturo Herrera, secretario de Hacienda y Crédito Público.

Comentó que esta situación es más extendida en municipios pequeños del país donde los centros de cambio toman un margen de las transferencias "probablemente cercano al 15 y 20 por ciento”. En localidades aún más pequeñas la ventanilla principal son tiendas de conveniencia donde también hay riesgos de que se esquilme el recurso, comentó en un foro del Banco Mundial sobre el futuro de la inclusión financiera.

Esta problemática se busca limitar con las tarjetas del Banco de Bienestar a trabajadores migrantes en Estados Unidos, las cuales tienen una cuenta clabe, se puede depositar por medio de remesadoras, hacer transferencias electrónicas desde ese país, depositar efectivo o cheques, retirar en cajeros y en comercios.

Agregó que también con el objetivo de evitar que en las comunidades con menos opciones de servicios financieros los receptores de remesas vean más reducido el ingreso, se entabló con la Asociación de Bancos de México un acuerdo por el que todos sus asociados deben “dar las mismas tasas de cambio, sin importar si alguien busca cambiar dólares en la Ciudad de México, en Monterrey o en alguna pequeña comunidad de Oaxaca”.

Relajarán regulación para prestar a mujeres

Agregó que otro de los puntos que se busca implementar y ya sólo faltan “toques finales” es una regulación asimétrica que requiera a los bancos menos reservas para prestar a una mujer que a un hombre. “Esta no es una política de equidad, quiero decir, lo puede ser, pero no lo es. Sólo es reconocer que como grupo de prestatarios son menos riesgosas que los hombres”, explicó.

Indicó que al observar que el sector financiero mexicano está rezagado frente a economías comparables como Chile y Brasil, se tomó como diagnóstico que probablemente el rubro bancario está sobrerregulado. En ese sentido “empezamos a observar los préstamos a las mujeres y encontramos que con excepción de un crédito en particular, el de consumo, las mujeres pagan mejor que los hombres”.

Agregó que las mujeres cubren sus obligaciones financieras mejor que los hombres y si por alguna razón caen en impago regresan más rápido a saldar sus obligaciones financieras. En ese sentido se busca liberar la regulación para poner menos obstáculos a una usuaria de servicios bancarios que a un hombre.