Ciudad de México. Los índices de impago que tienen las instituciones bancarias aún no han tocado su punto más alto y es posible que la cartera vencida siga en aumento, afirmó este jueves Carlos Serrano, economista en jefe de BBVA México.

Al presentar el informe Situación Banca, explicó que aún falta saber cuál será el comportamiento de los clientes que tuvieron que restructurar su crédito.

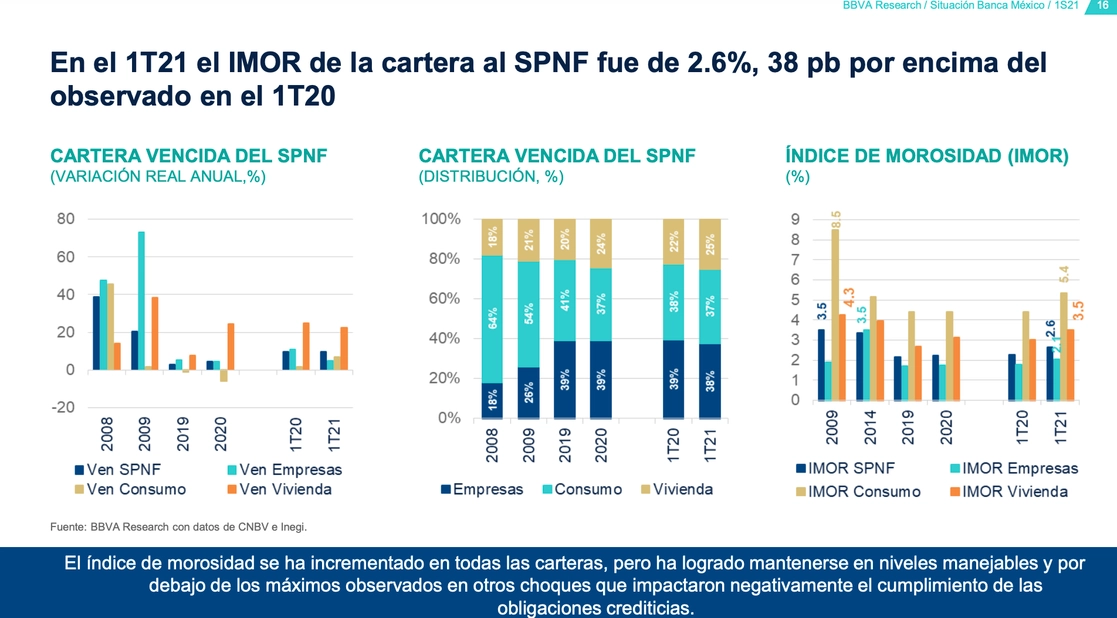

“Todavía no pasa todo en esta crisis…. Todavía no podemos tener una evaluación final, es posible que la cartera vencida aumente todavía. Sin embargo, la banca tiene provisiones más que suficientes para poder hacer frente a un repunte en la morosidad. Lo más probable es que en los siguientes meses vamos a ver como el índice de morosidad aumenta”, dijo.

En videoconferencia, Serrano precisó que cuando comenzó la pandemia los bancos pusieron en marcha el plan para que los deudores pudieran diferir el pago de sus créditos por un lapso de hasta seis meses sin el cobro de intereses extraordinarios y aunque 90 por ciento de las personas que solicitaron este beneficio, el otro 10 por ciento pidió una restructura.

“Habría que ver cómo salen de las estructuras. Esperamos nosotros que ya esté superada la parte más grave de la contingencia, pero no podemos descartar todavía algún rebrote y esperemos que no ocurra, pero no podemos descartarlo, en particular por alguna nueva cepa (de Covid-19) cómo está ocurriendo en estos momentos en otros países”, detalló.

Cifras de la Comisión Nacional Bancaria y de Valores (CNBV) demuestran que el Índice de Morosidad Ajustado (Imora), que es el indicador que permite ver de forma más precisa el impago de los clientes a los bancos, se encuentra en un nivel de 5.32 por ciento con respecto a la cartera total; en financiamiento al consumo, es de 14.77 por ciento.

Crédito al consumo despuntará cuando familias ya no tengan ahorros

Por otra parte, BBVA recordó que cuando comenzó la crisis, las personas prefirieron ahorrar en lugar de obtener nuevos créditos con el fin de aminorar el impacto económico. Una vez que las familias agoten sus ahorros se prevé que las solicitudes de financiamiento vayan al alza.

“En el crédito de familias, una vez que se vaya consumiendo este ahorro que se acumuló en la crisis y que se normalice el consumo, esperamos ver un repunte en este tipo de crédito”, puntualizó Serrano.

Comentó que en el financiamiento empresarial hay poca demanda debido a los bajos niveles de inversión que se tienen en el país.

“La inversión está 15 por ciento por debajo de lo que estaba en enero de 2019, la inversión cayó en todo 2019 y esta mala dinámica es lo que está determinando una menor demanda por crédito empresarial, no estimamos una recuperación muy potente en el financiamiento empresarial hasta que no haya una recuperación potente en la inversión”, añadió.

Para que el financiamiento se reactive de una forma más rápida, agregó Serrano, es necesario que la economía se recupere lo más pronto posible y esperar el avance del programa de vacunación en contra de Covid-19.