Ciudad de México. El crédito que ofrecen los bancos a las empresas y familias tuvo en 2020 una menor caída con respecto a otras crisis que ha tenido el país; sin embargo, los mexicanos aún son prudentes para solicitar un financiamiento por la incertidumbre que se tiene sobre la recuperación de la economía, aseguró la Asociación de Bancos de México (ABM).

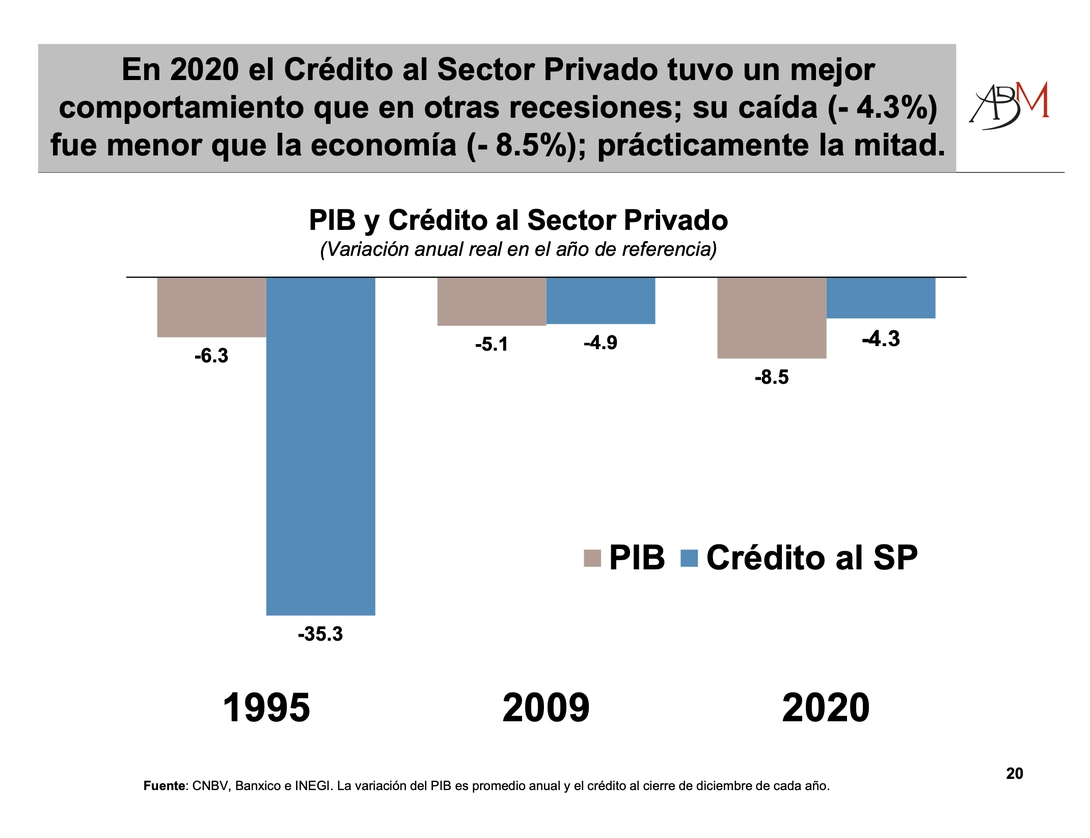

Luis Niño de Rivera, presidente de la Asociación de Bancos de México (ABM) explicó que en 2020 la economía se contrajo 8.5 por ciento y el crédito al sector privado disminuyó 4.3 por ciento. En 1995, el PIB cayó 6.3 por ciento y el financiamiento 35.3 por ciento, mientras que en 2009 la actividad retrocedió 5.1 por ciento y el crédito 4.9 por ciento.

“Estamos en una situación menos aguda, mucho menos que en 95 y menos que en 2009 en cuanto al crédito, con una situación mucho más acentuada”, precisó en videoconferencia.

No obstante, reconoció, las personas han privilegiado ahorrar para tener liquidez inmediata en lugar de utilizar un crédito bancario, y esa tendencia seguirá hasta que se aclare su situación personal en cuanto a sus ingresos y la economía se recupere.

“La recuperación económica del país no se vislumbra con el vigor que quisiéramos”, enfatizó Niño de Rivera.

Sostuvo que un ejemplo del bajo uso del crédito es que el monto facturado con cuentas de débito en enero de este año fue por un monto de 151 mil millones de pesos, lo que significó un incremento de 11.5 por ciento con respecto a diciembre de 2020; pero en tarjetas de crédito la cantidad fue de 86 mil millones e implicó un retroceso de dos por ciento en el mismo lapso.

“Hay mucha prudencia por parte de los acreditados para usar la tarjeta de crédito… Las personas usan su liquidez para hacer frente a sus necesidades usando menos el crédito”, dijo el presidente de la ABM.

Con estos datos, sostuvo, la reactivación depende, en primer lugar, de recuperar el empleo, principalmente en el sector de micro, pequeñas y medianas empresas y de personas físicas con actividad empresarial.

“El empleo, principalmente, se encuentra en un 68 por ciento en las micro, pequeñas y medianas empresas y en las personas físicas con actividad empresarial y eso, mientras sigamos con el confinamiento y la transición de semáforos de rojo a naranja y de regreso, va a ser muy difícil”, señaló.

“La vacunación es fundamental para que todas esas personas que tienen una actividad de microempresas puedan recuperarla, tienen que poder salir y dedicarse a su oficio y todavía cuesta trabajo, mientras eso no suceda la recuperación va a continuar lentamente”, agregó Niño de Rivera.

Julio Carranza, vicepresidente de la ABM mencionó que las personas hoy están a la expectativa de la situación económica, y la banca hoy no tiene “un problema de oferta, hay 1.4 billones de pesos para prestar, lo que vemos en una baja en la demanda por la problemática que vemos”.

Se han reestructurado 334 mil mdp

Por otra parte, se informó que hasta diciembre, los bancos han reestructurado un millón 339 mil 930 créditos por un monto de 334 mil 253 millones de pesos a un total de un millón 132 mil 99 clientes.

En créditos de consumo se han reestructurado 27 mil 6290 millones de pesos a un total de 443 mil 861 clientes; en tarjetas de crédito el monto asciende a 14 mil 813 millones de pesos a 280 mil 513 usuarios.

En microcréditos la cantidad es de cinco mil 615 millones de pesos a 311 mil 675 personas; para las hipotecas la cifra es de 79 mil 483 millones a 280 64 mil 538 clientes.

En tanto, a 29 mil 429 pequeñas y medianas empresas se les ha reestructurado un total de 49 mil 512 millones de pesos; mientras que para dos mil 84 grandes empresas el monto es de 157 mil 209 millones.