Se trata de la mayor disminución del ritmo de generación de ganancias de los bancos para un primer semestre desde que el organismo regulador del sistema financiero tiene registro. La caída de la rentabilidad coincide con el freno de la actividad económica por las medidas adoptadas para contener la pandemia de Covid-19.

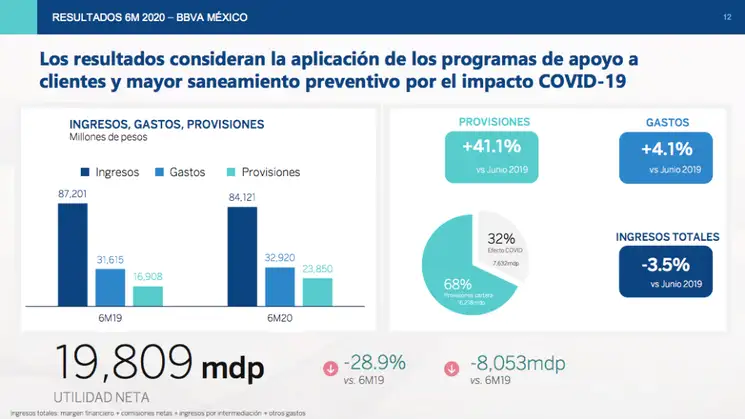

De acuerdo con el organismo regulador, hasta el primer semestre del año los bancos crearon reservas preventivas para enfrentar riesgos crediticios por un total de 106 mil millones de pesos, lo que representa un aumento de 52.3 por ciento respecto de lo reportado los primeros seis meses del año anterior.

Cinco de los 50 bancos que operan en el país concentran casi 80 por ciento de las utilidades. BBVA acapara 29.45 por ciento del total; Banorte, 18.22; Santander, 18.22; Citibanamex, 7.43, y HSBC, 5.86.

Según la información de la CNBV, la cartera de crédito vigente hasta el sexto mes del año se situó en 5 billones 520 mil millones de pesos, lo que significó un incremento de 2.4 por ciento frente a junio de 2019. Es el ritmo de crecimiento más bajo en la última década, indican los datos.

La cartera de créditos comerciales alcanzó 3 billones 638 mil millones de pesos, aumento de 4.3 por ciento en comparación con el primer semestre de 2019.

Financiamiento al consumo

En el mismo lapso, el saldo de la cartera vigente destinada al consumo sumó 966 mil millones de pesos, disminución de 6.6 por ciento respecto del mismo semestre del año anterior.

En el interior de ese segmento, el saldo del portafolio de tarjetas de crédito fue de 361 mil millones de pesos, mientras que el de préstamos personales se situó en 172 mil millones, montos 10 y 11.1 por ciento más bajos, respectivamente.

De acuerdo con las cifras, el índice de morosidad (Imor) del total de la cartera de crédito se colocó en 2.14 por ciento de los préstamos vigentes, lo que representó un incremento de 0.04 puntos porcentuales en el periodo de referencia. En los créditos comerciales, el Imor bajó 0.07 puntos porcentuales y en consumo se incrementó 0.28 puntos porcentuales.

La CNBV menciona que esos resultados aún contemplan el programa de aplazamiento de pago de créditos, que comenzó en marzo pasado, con el fin de que los clientes pudieran aminorar los efectos de la crisis por el Covid-19, por lo que todavía no se nota un incremento en el nivel de impago.

A su vez, de enero a junio, el Índice de Morosidad Ajustado (Imora), que contempla las carteras total, vencida y 12 meses de quitas y castigos, se situó en 4.59 por ciento respecto de la cartera total de crédito, aumento de 0.22 por ciento si se compara con ese lapso de del año previo.