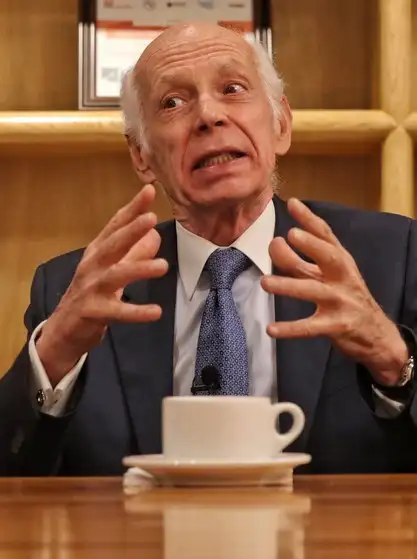

Ciudad de México. Los empresarios “no tienen” confianza para invertir en el país, asegura Luis Niño de Rivera, el presidente de la Asociación de Bancos de México (ABM), al señalar que no tienen claridad sobre la aplicación del Estado de derecho, en qué proyectos invertirá la administración pública y en cuáles la iniciativa privada. De seguir así, prevalecerá la incertidumbre y la desconfianza.

En entrevista con La Jornada el banquero refiere que, en contraste, la banca mexicana tiene plena confianza en el país y en el régimen que encabeza el presidente Andrés Manuel López Obrador, dados los indicadores macroeconómicos que se han tenido tras el primer año de gobierno. Dice que la inversión hecha por las instituciones financieras “no nos sirve en otro lado más que aquí”.

El representante de los bancos, prefiere no tocar temas como el Fobaproa, pues “es mejor hablar del presente y del futuro”, y considera que Petróleos Mexicanos (Pemex) es una empresa rentable.

Previo a la 83 Convención Bancaria, que se realizará desde este jueves en Acapulco, Guerrero, adelanta que se presentará un proyecto de corresponsales bancarios para atender a los 476 municipios que no tienen acceso a servicios financieros en los próximos tres años.

–¿La banca tiene 620 mil millones de pesos para ofrecer crédito. ¿Qué pasa en el sector empresarial o en los grandes proyectos que la oferta está, pero la demanda?

–De las grandes empresas no hay demanda, la inversión está parada. Hay desconfianza

–¿Y a qué debemos esto?

–Los empresarios no tienen claridad sobre cuáles son las reglas que se van a aplicar, no tienen claridad en la aplicación del Estado de derecho, faltan definiciones de parte de la administración pública federal sobre dónde quiere invertir el gobierno y dónde puede invertir la IP en energía, petróleo y gas. Mientras eso no se defina, vamos a seguir con incertidumbre y desconfianza.

–Entonces ¿qué hace falta para elevar la confianza por parte de los empresarios, detonar los proyectos de infraestructura anunciados?

–Claridad de reglas, permanencia de las reglas, aplicación eficaz y expedita del Estado de derecho, claridad de dónde va a invertir la administración pública federal y en dónde la iniciativa privada, faltan esas definiciones. Falta definir también cuáles son los procesos y las autorizaciones que necesita cada proyecto para que pueda convertirse en realidad. Participa Semarnat, Cofepris, temas ambientales, de salud, además de las secretarías encargadas, Comunicaciones y Transportes, Energía, entre otras. Cuando tengamos eso, se va a elevar la confianza y entonces va a haber inversión. A ver, 137 proyectos de la iniciativa privada, hay otro número indeterminado de proyectos que han venido a plantear empresas y personas y fondos de inversión internacionales en muchos frentes, que tampoco están definidos ni autorizados. Hay recursos por todos lados, la banca tiene 620 mil millones de pesos, las Administradoras de Fondos para el Retiro tienen para invertir en estos proyectos 3.6 billones de pesos, los fondos de inversión privados en México tienen 2.4 billones de pesos, y fondos privados de inversión internacional, hay la cantidad que se quiera. Dinero no falta, falta claridad, definiciones y aplicación consistente de las reglas, para que la confianza permita que las inversiones empiecen a fluir.

Cambio de régimen

–Después de 14 meses se habla de un cambio de régimen ¿A dónde nos lleva esto? ¿Le gusta a dónde va?

–Me gusta mucho varias cosas que ha hecho el presidente, que son fundamentales para que al país le vaya bien. Número uno, la disciplina fiscal; dos, el respecto al Banco de México; tres, cero déficit, es más un superávit y cero endeudamiento adicional; cuatro, economía estable en cuanto a tipo de cambio e inflación. Esos no son temas menores, eso realmente vale la pena, también es relevante el combate a la corrupción, todos estamos convencidos menos los que están en el ajo, que la corrupción es un cáncer del país. La atención a la seguridad, hay un plan nacional que ha sido insuficiente, y ahí nosotros hacemos votos por que tenga éxito pero que se acelere. Tengo entendido que la guardia nacional tiene cerca de 70 mil elementos, necesita llegar por encima de los 150 mil, necesitamos que funcione el plan nacional de seguridad. Es obligación del Estado mexicano mantener la paz en el país, y para ello está obligado a mantener el monopolio de la violencia, tenemos muchas décadas en las que el Estado mexicano ha perdido el monopolio, recuperarlo no es un tema menor, pero hay que lograrlo para que la paz y la tranquilidad llegue a todas las regiones del país. Eso, más echar a andar las inversiones que necesitamos en infraestructura es lo que va a transformar al país y esa parte me parece valiosa.

–Aunque no es obligación de la banca los temas de seguridad ¿Qué pueden hacer?

–Nada, la banca se atiende de la puerta para adentro, no es nuestra tarea, no tenemos cómo hacerlo.

–¿La banca mexicana confía en el actual régimen?

–Absolutamente. Por el manejo de las finanzas públicas, la Política Monetaria y fiscal, los niveles de inflación, un tipo de cambio estable, respeto al Banco de México, no hay endeudamiento, hay superávit primario, son fundamentos de lo más sólido en el mundo, los mejores países se manejan así, claro que tenemos confianza. Ahora, un panorama distinto, para entender la confianza de la banca en México y el gobierno. La banca tiene 265 mil personas que trabajan aquí, 49 por ciento mujeres y 51 por ciento hombres. Los bancos sumamos un billón de pesos de capital, tenemos 13 mil sucursales, 46 mil corresponsales, 56 mil cajeros automáticos y 1.3 millones de TPV’s como infraestructura física aparte de oficinas. Invertimos más de 20 mil millones de pesos en tecnología año con año, tenemos una inversión robusta, y finalmente, tenemos 37 millones de contratos de banca digital con más o menos 25 millones de aplicaciones que operan con los bancos. Esa inversión no nos sirve en otro lado más que aquí. Tenemos que cuidarla y hacerla crecer porque se la debemos a los dueños de los bancos, los accionistas, y nuestro mejor camino es hacerla crecer, para eso tenemos que tener confianza en el país, si no, no podríamos tener esa infraestructura.

–Uno de los temas mencionados recurrentemente por el presidente se refiere al Fobaproa. Se habla que se debería de reabrir e investigar el caso por supuesto fraude. ¿Qué opina al respecto?

–Me atribuye un conocimiento que no tengo, no sé que fue fraudulento, no tengo evidencia.

–Se trata de lo que ha mencionado el Presidente.

–Creo que haríamos muy bien en concentrarnos de aquí para adelante para que el país crezca, el presidente también lo ha dicho muchas veces, no me voy a dedicar al pasado, me voy a dedicar al presente y al futuro, es lo que debemos de hacer. Es una decisión que no le corresponde a la banca, yo no tengo ninguna opinión sobre el pasado, tengo opiniones sobre el presente y el futuro.

Sector energético

–¿Qué opina sobre la política de rescate de Pemex?

–No conozco la política de rescate a Pemex.

–Se le inyectó capital.

–Es otra cosa, no es una política de rescate. Hace pocos días publicaron los datos de Pemex, ¿cuál fue el resultado?

–Negativo

–¿Pero en cuánto?

–345 mil millones de pesos en pérdidas anuales.

–No, el último dato que dieron son cuatro mil millones de pesos en pérdida.

–En el trimestre, no en el año.

–No creo.

–¿Y qué opina sobre el tema de rescate a Pemex?

–No la conozco, no han anunciado una política de rescate a Pemex, no la conozco, financiera. Le han inyectado capital que es distinto.

–¿Y es viable?

–Pemex es una gran empresa, por supuesto que es viable.

Medios de pago digitales

–Hace un año se anunció el CoDi y la banca trabaja por impulsar los medios de pago digitales para usar menos efectivo. Es un tema que no se logra, el 90 por ciento de los pagos se hacen en efectivo ¿Qué ha fallado o que falta por hacer?

–¿Cuántos años tiene usted?

–24

–Sí, se nota

–¿Pero qué falta por hacer por parte de la banca?

–Es usted durísimo. El año pasado se anunció que el CoDi iba a arrancar el 30 de septiembre, ese día arrancó, tiene cinco meses, y quieren que se acabe el efectivo y ya sea un tema generalizado. No, relájese tantito y sea un poco más consiente de qué se necesita por hacer. Fijamos una meta del 30 de septiembre al 1 de diciembre de número de operaciones con CoDi, lo logramos, un millón 600 mil. Al 17 de febrero, tenemos más de 2 millones de aplicaciones en teléfonos inteligentes. Nos está faltando ampliar el número de comercios que reciban pagos con CoDi, en eso estamos trabajando, para llegar a la otra meta al 31 de diciembre de este año que son 18 millones de operaciones con CoDi. El efectivo. ¿Cuántos teléfonos inteligentes hay en el país?

–Casi dos por persona.

–Para no ir lejos, 70 millones, llevamos dos millones, quiere decir que los 68 millones de dueños que no tienen CoDi siguen usando efectivo. ¿Quiere que el efectivo desaparezca en cinco meses?

–No se trata sobre ello, se plantea una política de medios de pago digitales.

–El efectivo está arraigado hasta la médula, en el ADN de todo mundo. Doy prácticas para normar el entusiasmo. El día de quincena, la gente que recibe en su nómina su dinero sale corriendo, mete la tarjeta al cajero y se mete el dinero a la bolsa, pudiendo ir con la tarjeta a pagar en cualquier establecimiento que tenga Terminal Punto de Venta. Hay 1.3 millones de TPV en el país. Lo hacen así porque no tienen confianza a la tarjeta. Si roban el dinero, le reclaman al Ministerio Público, con poca probabilidad de recuperarlo. Si roban en la tarjeta reclaman al banco, con altas probabilidades de recuperarlo, siguen sacando el efectivo. Presentamos el CoDi, la banca digital, y salen corriendo por el efectivo.

–¿Y qué se puede hacer?

–Muchas cosas, pero no está solo en manos de la banca solamente, está en manos de las políticas públicas. En todas las dependencias del gobierno hoy se aceptan pagos con efectivo, de impuestos, licencias, permisos, multas, recargos, todas. Tendríamos que empezar por que no hubiera eso, pero no se puede, por que no hay alternativa ahorita. Si vas a cualquiera de los dos mil 480 municipios no hay métodos alternativos en muchos de ellos. Segundo, servicios públicos, transporte, combustibles, que no se acepte efectivo. Ahí vamos a empezar a reducirlo, pero tenemos que proliferar los medios digitales y su instalación en todos lados, eso toma tiempo, mucho tiempo, es muy difícil hacerlo. No mate a la banca y al CoDi porque en cinco meses no lo hemos logrado.

Bienestar e inclusión financiera

–Se ha planteado que la banca ha quedado a deber en materia de inclusión al país y por ende llega el Banco del Bienestar. ¿Qué se ha hecho y qué falta por hacer en materia de inclusión?

–En este país hay poco menos de dos mil 500 municipios, el año pasado, en la Convención Bancaria había 512 municipios que no tenían servicios bancarios, hoy hay 476, tenemos 36 municipios que ya los tienen del año pasado para acá. Es insuficiente, entonces ¿cómo podemos llegar a comunidades remotas dónde la cantidad de clientes es pequeña, los costos son más altos? Tenemos que hacerlo con mucha precisión para que sea duradera, y me refiero a precisión con que la inversión sea rentable, que no sea un costo, porque si es solo costo no dura, llega un momento en que uno tiene que hacer eficiente la operación y por ello tenemos que cuidar. Hoy en día, la capacidad tecnológica de la banca nos permite llevar servicios bancarios a costos muy reducidos a comunidades muy lejanas. Estamos echando a andar un proyecto en la ABM, a través de corresponsales bancarios, para cubrir los 476 municipios en los próximos tres años.

–¿Qué proyecto?

–Eso lo vamos a contar en Acapulco.

Cambios administrativos

–El gobierno anterior realizó una Reforma Financiera para abaratar el crédito, aunque la banca dice tener más de 600 mil millones de pesos para financiar, las empresas adquieren crédito por proveedores ¿Qué explicación se da a esto?

–Es una buena pregunta para las empresas. Muchas de las que recurren a proveedores, o desconocen la oferta bancaria o no tienen todas las condiciones en su estado financiero que permita acceder al crédito bancario, o no han abierto una cuenta en un banco o no han establecido una relación. Por ello, trabajamos de la mano con Nacional Financiera (Nafin). El año pasado firmamos un convenio para colocar 112 mil 500 millones de pesos con micro, pequeñas y medianas empresas. En el primer semestre habíamos colocado 28 mil millones de pesos, y en el segundo semestre 100 mil millones de pesos, eso es lo que permite que todas esas empresas que solamente se financian de sus proveedores tengan acceso a un crédito atractivo que tiene la combinación de recursos de la banca de desarrollo y la banca comercial. Para este año acabamos de firmar un convenio con Nafin y y Bancomext para colocar 62 mil millones de pesos en el sureste, con micro, pequeñas y medianas empresas del sureste, y ya estamos en proceso de hacer una oferta atractiva para que eso no sea su único camino, que sea una alternativa más.

–¿Y la banca trabaja para una posible nueva Reforma Financiera?

–Sí, nosotros tenemos un diálogo permanente con las autoridades regulatorias de la banca.

–¿Qué avance hay?

–Dialogamos sobre los temas que pueden venir en la propuesta.

–¿Hay alguno que a la banca le cause ruido?

–No.

–Hay un diferencial entre las tasas pasivas y activas de los bancos ¿Cuándo podríamos ir

a un estándar internacional?

–No creo que haya un estándar nacional. Las tasas pasivas y activas responden a oferta y demanda, a condiciones económicas y Política Monetaria, cada país tiene condiciones diferentes, si ven el margen en Brasil se irían de espaldas, son sustancialmente más amplias que aquí, pero en Europa, en cualquier país, o a Estados Unidos, son considerablemente menores. En México, el diferencial de tasas depende no solo de oferta y demanda, sino de situaciones de riesgo que tenemos, no es lo mismo prestarle a una pequeña, no es lo mismo prestarle a una gran empresa que a una mediana empresa, a una persona de ingresos medios y bajos a una persona de mayor solvencia económica. Puedo asegurar que la competencia en el sector bancario y aunada al sector financiero es muy aguda, y por lo tanto las tasas tienen que ser competitivas, si no no podría uno colocar crédito. El hecho que el crédito siga creciendo en una economía que no crece, le da la pauta clara que las tasas son competitivas.

El discurso

–Hace dos años Andrés Manuel López Obrador como candidato dio un discurso a los

banqueros que si no ganaba no amarraría el tigre.

–Dijo que no lo iba a amarrar.

–Ahora como presidente, hay una relación muy cordial ¿Cómo es la relación con el gobierno?

–El gobierno tiene muchas caras, la relación de la banca permanente con las partes del gobierno que nos atañen directamente es con los supervisores de la banca, tenemos cinco directamente. Con ellos es estrecha, abierta, positiva y propositiva, muy buena. Tenemos un diálogo permanente sobre todos los temas del presente y futuro que tienen que ver con la banca, y trabajamos en proyectos conjuntos para mejorar el servicio, que haya mayor inclusión financiera, en la depuración de comisiones y la mejoría de la regulación bancaria permanentemente. Con otras partes del gobierno también trabajamos, por ejemplo, tuvimos una reunión hace poco con la Ciudad de México para trabajar el tema de la seguridad, para coordinar los esfuerzos que hace la Secretaría de Seguridad Ciudadana en la Ciudad de México con los puntos de atención a clientes en la banca. Tenemos una relación muy estrecha con la Financiera Nacional de Desarrollo Rural y el Fira para hacer proyectos de cuencas lecheras en el sureste de México: Veracruz, Tabasco y Chiapas. Tenemos un diálogo estrecho con el presidente de la República en los proyectos sociales y el crecimiento económico. Hasta ahora estamos trabajando con el mismo propósito, el mismo sentido y con claridad de qué parte nos toca a hacer a nosotros.

–Habla sobre depuración de comisiones. En las comisiones del Senado ya se plantea una segunda propuesta para reducir las comisiones. ¿Hay avances? ¿Se presentará próximamente?

–Hay avances. Del 8 de noviembre de 2018 a la fecha, que son 16 meses, hemos trabajado estrechamente con la comisión de Hacienda del Senado, con su presidente, el senador Alejandro Armenta, con el senador Ricardo Monreal, hemos mantenido un diálogo abierto sobre el tema. Hemos trabajado estrechamente con el Banco de México, porque es el regulador y supervisor de la banca sobre el tema de comisiones en hacer varias cosas: eliminar comisiones, depurar comisiones, transparentar y homologar comisiones y ampliar la oferta digital que elimina comisiones. Por ejemplo, si quiere el saldo de su cuenta y va a hacer cola a una sucursal, una ventanilla, llega y pide el saldo, la cajera debe meterse al sistema, encuentra la cuenta, saca el saldo, lo manda a imprimir, saca la copia, saca un pedazo de papel, llega a la ventanilla y da el saldo, todo eso es costo, costo de la infraestructura, la cajera, la computadora, la impresora y el papel.En el teléfono inteligente se baja la aplicación, se consulta el saldo y no se gasta, no se transporta, no molesta a nadie y tiene el saldo gratuitamente, esa es la transformación que estamos viviendo.

–¿Cómo se involucrará la banca en la dispersión de los programas sociales?

–Ya está involucrada.

–¿Más agresivamente?

–Nunca.

–Aun no permea en toda la población, hay reclamos ante el presidente de que no llegan becas o recursos.

–El padrón de beneficiarios es poco menos que 20 millones de personas, hay aproximadamente entre cuatro y seis bancos que participan en la distribución de algunos apoyos, hay muchos programas, para mujeres, estudiantes, adultos discapacitados, entre otros. La banca solo atiende algunos, todos los que atiende la banca llegan directamente a sus beneficiarios, todos. No somos el único, el programa de apoyos sociales también lo maneja el gobierno y se encarga de distribuirlo.

–En la Convención Bancaria se anunció un proyecto de creación infraestructura por parte de la banca para municipios que no tienen acceso a telecomunicaciones.

–El año pasado anuncié que durante el término de la administración del presidente Andrés Manuel López Obrador, la banca iba a llevar servicios bancarios a todos los municipios del país, eso dije. Había 522 y ahora hay 476 municipios, y tenemos un proyecto para llegar al resto en el término de esta administración.

–En el combate a la corrupción, Santiago Nieto propone utilizar los recursos de las cuentas congeladas, y que se requiere una reforma para usar esos recursos pues quedan congelados en la banca. ¿Cómo ve ese planteamiento?

–No lo conozco, no se si se hizo, pero diré algo. En primer lugar los recursos no son de la banca, son de los titulares de las cuentas, en el momento que se mandan congelar se vuelven elegantemente en términos judicial se vuelve un tema bajo juicio, no lo podemos tocar. Nosotros podemos mover el dinero cuando recibamos una instrucción de un juez que diga a dónde mandar el dinero. De otra forma, la banca no puede hacer nada más que seguir la instrucción de la Unidad de Inteligencia Financiera (UIF) o el regulador bancario que pide congelar la cuenta, los recursos quedan congelados, esa es nuestra labor, lo demás no podemos meternos hasta que se determine judicialmente cuál es el destino de los recursos. Si se quieren usar se debe terminar el juicio, y el juez debe definir que están disponibles.

Panorama macroeconómico y bancario

–Tras un año al frente de la ABM ¿Qué balance se le puede dar a la economía nacional y qué perspectiva hay en 2020 para el sector bancario?

–Efectivamente, el año pasado la economía no creció, si toma el Producto Interno Bruto (PIB) como un referente. ¿Qué es el PIB? Es el promedio de las actividades del país, se suman las que crecieron, se restan las que no, y dio cero. Sin embargo eso no quiere decir que a todos nos fue mal a todas las partes de la geografía nacional o la economía nacional no crecieron. Hay sectores que sí crecieron y regiones que sí crecieron, los estados de Tlaxcala, Querétaro, Aguascalientes, por ejemplo. Hay unos que crecieron y otros que se contrajeron, por ejemplo, de los nueve estados que hay en el sureste de México, siete tuvieron contracción, y no solo en 2019, ya habían tenido en 2018, eso quiere decir que el sureste tiene un rezago de crecimiento económico, y por lo tanto, hay que ponerle más énfasis y atención al sureste si queremos que el país se levante. Pero hay datos interesantes, la industria automotriz se contrajo 7.8 por ciento y el crédito automotriz creció ocho por ciento. La construcción, y en particular la construcción de vivienda se contrajo substancialmente, y el crédito a la vivienda creció 11 por ciento. ¿Por qué? La respuesta es evidentemente porque hubo incremento real en los salarios, segundo porque hubo incremento en el empleo, y porque los apoyos sociales que está dando el gobierno federal están llegando a quien tienen que llegar. Imaginen a una familia que tiene ingresos del padre y la madre y un joven estudiando que le llega una beca, le dinamiza el flujo a la familia, se sienten con la seguridad y tranquilidad de pedir un crédito, aparte la vivienda crece, el crédito, porque hay un déficit de cerca de seis millones de viviendas en el país. Hay una demanda acentuada por personas que están buscando una vivienda mejor. El crédito al consumo creció 6.5 por ciento, y si lo separas en sus cuatro componentes, tres de ellos crecieron muy bien, el uso de las tarjetas de crédito, el crédito para bienes de consumo duraderos, y el crédito de nómina, el único que se contrajo fue el crédito personal, pero el total del crédito bancario creció 2.1 por ciento en términos reales y cinco por ciento en términos nominales, en una economía que no creció, pueden decir con justa razón que el crédito viene creciendo con márgenes más pequeños, es correcto, pero por encima de la actividad económica. La perspectiva para 2020, es que el crédito se reactive, creemos que la actividad económica depende de tres grandes motores, que son por un lado el consumo, que es muy relevante, la inversión fija bruta y por otro lado las exportaciones. El T-MEC está por ratificarse en Canadá y tendremos su puesta en vigor 90 días después, sin embargo todavía tenemos el TLC, por consiguiente, la actividad económica de México hacia el exterior debe continuar a buen ritmo. Más aun cuando el coronavirus está teniendo un impacto muy serio en la economía China, los puertos chinos están cerrados, las fábricas chinas o están cerradas o están a un 20 de operación, las escuelas están paradas, eso quiere decir que no están entrando materias primas que compran en diversas partes del mundo, principalmente África y América Latina, ni están saliendo productos terminados o partes industriales. Por consiguiente eso nos da como país, proveedor y socio de Estados Unidos, una gran oportunidad de suplir algunos de esos productos. Vivimos en un vecindario estupendo desde el punto de vista económico, México, como vecino de Estados Unidos y Canadá, formamos la región económicamente más potente del mundo, es ahí donde hay una gran oportunidad, el consumo también. ¿Qué nos falta? La Inversión Fija Bruta, los proyectos hasta ahorita están parados, el sector privado presentó a la administración pública general 137 proyectos el año pasado, aun no arrancan, necesitamos definiciones claras y constantes, y necesitamos que el gasto público se ejerza de manera más rápida y eficiente. Entendemos que sí se está ejerciendo el gasto público, esperemos que sí, pero vemos poca obra de infraestructura.

–¿Qué planteamiento se le hará en la Convención Bancaria al presidente como gremio?

–Nos vemos en Acapulco.