Fin de la sociedad centrada en el trabajo pagado y visiones de futuro / XIII

La emancipación del capital según André Gorz

a crisis de gobernabilidad que azotó al capitalismo entre 1967 y 1974, y que reseñé, siguiendo a André Gorz (AG), en la entrega anterior (14/10/11) marcó, según él, el agotamiento del modelo keynesiano en el cual el Estado estimulaba la expansión de la producción, redistribuía una parte creciente de la riqueza producida y creaba, a través del gasto público, tantos empleos como los que suprimía el aumento de la productividad privada. Pero la expansión de la economía llegó a un límite determinado, argumenta AG, por la saturación de los mercados internos y porque la tasa de ganancia para la nueva inversión (la productividad marginal del capital

, le llama) se acercaba a cero. (Miserias del presente. Riqueza de lo posible, Paidós, 1998, p. 21). No se percata, o no le interesa resaltar, que ha identificado aquí una de las causas clásicas por la cual, en el pensamiento de Marx, surgen las crisis: la baja en la tasa de ganancia. AG dice que el Estado keynesiano en ausencia de una expansión económica importante presentaba más inconvenientes que ventajas. Ilustra los niveles a los que había llegado la presencia del Estado con el dato que en los países de políticas sociales más avanzadas los gastos y déficit públicos eran, respectivamente, de 70 y 10 por ciento del PIB. Así, amenazado por la socialización o la estatización, el capital tenía el máximo interés en poner fin a su simbiosis con un Estado incapaz de asegurar la expansión del mercado interno

. (p.22). Con la desaceleración de la expansión, lo que el capital necesitaba era mayor movilidad y flexibilidad, de manera que la demanda de competitividad y la de gobernabilidad iban en el mismo sentido. Le era preciso desembarazarse de su dependencia del Estado y liberarse de las restricciones sociales. “Era preciso que el Estado se pusiera al servicio de la ‘competitividad’ de las empresas, aceptando la supremacía de las ‘leyes del mercado’. El ‘imperativo de competitividad’ conducía irresistiblemente a la globalización de la economía y al divorcio entre los intereses del capital y los del Estado-nación. Era el fin del ‘nacionalismo económico’” (p.23).

Pero la globalización no habría podido considerarse, mucho menos realizarse, sin la presencia de las tecnologías de la información. Sin la esperanza que estas tecnologías le ofrecían a cada grupo industrial de aumentar su participación en el mercado mundial podría haber prevalecido la tendencia a la cartelización y a una repartición del mundo por acuerdos de cartel como ocurrió en los años 30. AG evita la tesis lineal de que las tecnologías de la información hicieron posible la globalización y añade, por ello, que ésta, a su vez, permitió y exigió el desarrollo acelerado de dichas tecnologías. Lo que hizo posible el éxodo del capital, finalmente lo hizo también necesario. La ‘trasnacionalización’ de las firmas, su éxodo del espacio político nacional se convirtió, para ellas, en un ‘imperativo de supervivencia’. Concluye el argumento con las implicaciones políticas de este éxodo:

“Jamás el capitalismo había logrado emanciparse tan completamente del poder político. [Pero ello sólo ocurre] respecto de los Estados nacionales. Y no ha logrado dominarlos más que poniendo en su lugar un estado supranacional, omnipresente, [cuyas instituciones, OMC, FMI, Banco Mundial, OCDE] formulan e imponen las leyes y los reglamentos que prescriben [el texto dice restringen, que debe ser una errata] la libre competencia y la libre circulación de las mercancías y capitales, y son ellas las que propagan el credo neoliberal. Con el Estado supranacional del capital aparece por primera vez un estado emancipado de toda territorialidad, [que es] independiente y se separa de toda sociedad, situado en un no-lugar... Sin base social ni constitución política, es un puro aparato que enuncia el derecho del capital globalizado. Poder sin sociedad, tiende a engendrar sociedades sin poder, pone en crisis a los Estados, desacredita la política, la somete a las exigencias de movilidad, de ‘flexibilidad’, de privatización, de desregulación, de reducción de los gastos públicos, de costos sociales y salarios, todas pretendidamente indispensables para el libre juego de la ley de mercado” (pp. 24-25).

Después de hacer notar la inutilidad de resistirse a la globalización a escala nacional, pues “conduce a capitular frente a esta globalización”, sostiene que lo que hay que hacer es luchar por una globalización diferente y que la resistencia al capital trasnacional no puede ser sino trasnacional, que la resistencia a los agentes de esta globalización exige, ante todo, agentes de otra globalización. Añade brillantemente:

A los Estados no les faltan las palancas para cambiar la orientación y la naturaleza de la globalización; les faltan a cada uno de ellos tomados aisladamente, lo que no es lo mismo. Les faltan, porque carecen de la voluntad política común de reconquistar juntos, contra el capital globalizado, una soberanía que no puede ser sino común. La potencia irresistible del capital globalizado se debe sobre todo a la competencia a la que se entregan los Estados para atraerse los capitales por medio de los favores que le conceden, en lugar de negarse conjuntamente a dejarse enfrentar entre sí” (p.25).

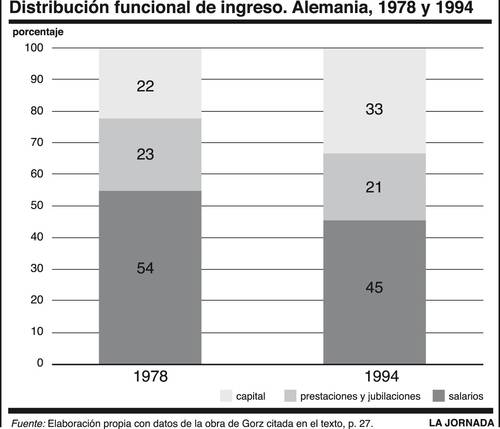

Otra vez, sin percatarse o negándose a destacarlo, proporciona evidencias de la recuperación espectacular de la tasa de ganancia (que atribuye a la re-ingeniería), y el aumento gigantesco de los dividendos distribuidos a los accionistas y de los ingresos de los CEO (Chief Executive Officers, que se tradujo como PDG: primeros directores generales). Destaca también el cambio drástico en la distribución del ingreso cuando señala, citando a Rifkin, que “los dos tercios del crecimiento económico norteamericano fueron acaparados por uno de la población activa. Los datos que proporciona sobre esta gigantesca redistribución a favor del capital en Alemania entre 1978 y 1994 se muestran en la gráfica. Además de los ahí incluidos (que muestran, por ejemplo, 50 por ciento de incremento de la participación del capital (de 22 a 33 por ciento del PIB), Gorz añade que los impuestos sobre las ganancias del capital disminuyeron su participación en el total de impuestos de 35 por ciento en 1960, a 25 por ciento en 1979 y a sólo 13 por ciento en 1994.

Ante esto AG pregunta ¿por qué la competitividad exige los costos salariales más bajos pero acepta los costos patronales más altos? y ¿qué hicieron las firmas trasnacionales con sus mayores ganancias? Responde que las tasas de inversión son menores que en los sesentas y setentas, pero que lo que aumentó mucho son: 1. Los dividendos distribuidos a los accionistas; 2. La remuneración de los administ

“El imperativo de la competitividad [y la globalización] tiene espaldas anchas. Para sus actores principales no es una restricción impuesta: es un conjunto de restricciones que imponen con el fin de imponer al mundo su poder. Ese poder planetario está concentrado en un número de manos cada vez menor. Sobre las 37 mil firmas trasnacionales que controlan 40 por ciento de los intercambios mundiales y un tercio de la producción mundial contabilizable, 370 firmas (es decir, uno por ciento) controlan 50 por ciento de los activos financieros”.

http://julioboltvinik.org • jbolt@colmex.mx