México

Martes 30 de marzo de 2010, p. 23

Luego de un terrible 2009, el mercado doméstico mexicano de automóviles se mantendrá difícil, con una acérrima competencia de precios

La relativamente alta penetración de vehículos en México lo convierte en el segundo mercado de América Latina en tamaño, detrás de Brasil, pero en comparación con mercados maduros aún hay un considerable potencial de crecimiento. La penetración de vehículos es aún de sólo la cuarta parte que en la mayoría de países de la OCDE. Sin embargo, es improbable que ese potencial cobre realidad en los próximos años.

Los autos de pasajeros dominan las ventas, en tanto la exportación absorbe 80% de la producción (la gran mayoría destinada a EU). Según datos recabados por la Asociación Mexicana de la Industria Automotriz (AMIA), la producción de vehículos para el mercado doméstico cayó 36% en 2009. La baja en ventas reflejó la pérdida de confianza del consumidor tras el impacto de la recesión en EU sobre la economía mexicana, con creciente desempleo y descenso de los ingresos reales.

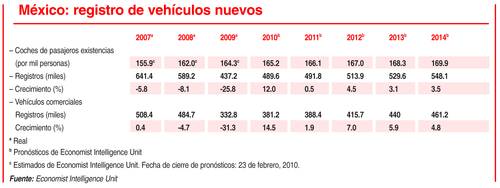

Ya desde antes de la desaceleración global de 2009, los registros de vehículos nuevos habían venido descendiendo durante varios años (las ventas domésticas de 2008 se contrajeron 6.7%, a 1.1 millones de unidades, su nivel más bajo desde 2004), como reflejo de la madurez relativa del mercado en el contexto de fuertes desigualdades de ingreso (que pone las compras de vehículos fuera del alcance de la mayoría de la población). La demanda de vehículos compactos se sostuvo mejor en 2009 que la de autos de lujo o importados, lo cual refleja un descenso en los niveles de ingreso y la depreciación del peso, que elevó el costo de los modelos importados.

Datos mensuales de diciembre de 2009 a enero de 2010 confirman que la producción de vehículos se recupera (con el primer crecimiento anualizado desde 2008), pero un débil pronóstico de recuperación en el consumo privado restringirá el ritmo de la aceleración en las ventas domésticas de vehículos.

Autos de pasajeros, a la cabeza

A una tasa estimada de 164 por cada mil habitantes en 2009, la propiedad de vehículos es alta en comparación con el promedio regional (122 por cada mil), en especial según normas de otros grandes mercados emergentes, como India y China (donde la propiedad es de 12 y 28 por cada mil, respectivamente). Esto refleja varios factores, entre ellos ingresos personales disponibles relativamente altos y la apertura del mercado a importaciones de bajo costo a mediados de la década de 1990. Esto último ha impulsado la penetración de importaciones a 55% (en comparación con menos de 5% en el mercado protegido de Brasil).

El colapso simultáneo en la demanda en el exterior y en las ventas domésticas en 2009 condujo a un exceso de capacidad, cierres temporales de plantas y despidos. Es probable que el sector automotriz mexicano tenga un repunte gradual en nuestro periodo de pronóstico 2010-14. Sin embargo, su dependencia del mercado estadunidense obstruirá la recuperación, debido a un lento incremento previsible en las ventas de autos de pasajeros en EU.

La demanda de vehículos comerciales (camiones y autobuses) se contrajo más que la de vehículos de pasajeros en 2009, lo cual refleja que los incentivos y el apoyo financiero tanto en México como en EU se dirigieron a estos últimos. El sector industrial, el mercado más importante para los vehículos comerciales, se vio muy afectado por la recesión. La demanda doméstica de vehículos comerciales y camiones repuntará a mediano plazo, con base en un crecimiento relativamente fuerte de la inversión fija y de la industria de construcción.

El impulso del crédito

Si bien el acceso al crédito estuvo mucho más restringido en 2009, el acceso general al financiamiento para vehículos ha mejorado en años recientes, lo cual contribuyó a un auge en el registro de autos nuevos en la segunda mitad de la década de 1990, cuando el crecimiento promedio anual excedió 30%.

Un mejor análisis de crédito y mayor competitividad entre los bancos han contribuido a un fuerte crecimiento del financiamiento automotriz en años recientes. Sin embargo, el incremento en las tasas de delincuencia sobre préstamos para autos durante el año pasado ha contribuido a limitar la oferta de créditos y la disponibilidad de mecanismos de financiamiento.

La disponibilidad de financiamiento para bienes duraderos será un factor importante que influirá sobre las ventas en 2010-11. En años recientes alrededor de 69% de los vehículos nuevos se han adquirido a crédito, que en 40% de los casos ha sido concedido por los propios fabricantes. Otra cuarta parte del total es aportada por las sociedades financieras de objeto limitado (Sofoles), que no reciben depósitos y obtienen sus ingresos en el mercado de mayoreo, por lo cual podrían encarar condiciones más restrictivas si, como esperamos, persiste la limitada liquidez global.

Sin embargo, aun a mediano plazo el mercado doméstico se mantendrá difícil; la mayoría de productores y distribuidores enfrentarán fuerte competencia en el precio y se prevé la entrada de productores e importadores chinos en el mercado. Una apreciación moderada de la moneda nacional y una recuperación en el crecimiento económico apoyarán un repunte de la demanda de vehículos de lujo e importados en 2010, pero las ventas volverán a caer en 2011, al debilitarse tanto la moneda como el crecimiento.

Repunte de exportaciones

La producción para exportación se ha recuperado mucho en meses recientes, sobre todo como reflejo del esquema de incentivos en EU. Dado que las ventas de autos de pasajeros son sumamente cíclicas, es probable que las preocupaciones por un nuevo episodio de debilidad en la economía de EU aminoren el ritmo de la recuperación en las ventas de coches de pasajeros en 2011.

Si bien aún dominan las tres grandes de EU –General Motors (GM), Ford y Chrysler–, la eliminación del requisito de contenido local y los acuerdos de libre comercio alcanzados con la UE y Japón han hecho de México una base más atractiva para la producción de vehículos de fabricantes europeos y asiáticos, tanto para la exportación a EU como para el mercado mexicano.

Estos productores ganan terreno a costa de los tres grandes de Estados Unidos: Nissan (Japón) ha superado a GM como la mayor productora automotriz de México, en tanto Volkswagen (Alemania) es otra productora importante.

La división mexicana de General Motors se ha salvado de la guillotina luego de la quiebra de la casa matriz estadunidense, ya que es más eficiente que muchas otras plantas del consorcio. Otro signo positivo es el anuncio, en agosto de 2009, de que Chrysler construiría el popular modelo 500 de Fiat en su planta de Toluca.

La producción de vehículos comerciales ha estado deprimida durante varios años. Según la Asociación Nacional de Productores de Autobuses, Camiones y Tractocamiones (ANPACT), cayó 28% en 2009. Los vehículos para el sector de la construcción han tenido la peor parte: la producción cayó de 3 mil 97 unidades en 2008 a apenas 551 en 2009. Los registros de camiones nuevos (que representan 40% de los vehículos comerciales) también han tenido un fuerte desplome, de 34 mil 262 unidades en 2008 a 22 mil 17 en 2009.

Daimler (Alemania), el mayor fabricante mundial de vehículos pesados, ha trasladado poco a poco parte de su producción de EU a México. Sin embargo, los recortes condujeron a una caída de 8% en la producción de vehículos en 2009. Daimler continúa representando la mayor proporción del mercado (50%), seguido de las estadunidenses International (36%) y Kenworth (11%).

Componentes importantes

La industria de autopartes representa alrededor de 1.3% del PIB de México y 7.3% de las exportaciones de manufacturas. El sector está muy concentrado: alrededor de 6% de empresas generan 59% de la producción total. México es proveedor principal de autopartes a Estados Unidos y el descenso en la demanda exterior golpea duramente al sector. La industria mexicana de autopartes está estrechamente vinculada al sector estadunidense; la mayoría de las fabricantes son subsidiarias de compañías extranjeras.

Fuente: EIU

Traducción de texto: Jorge Anaya