|

17 de abril de 2009 Número 19 Directora General: CARMEN LIRA SAADE |

Sistema financiero rural en méxico:

atraso estructural, exclusión y desigualdad

- La liberalización financiera y marginación de la agricultura

Fuente: ENIGH-2006 |

Isabel Cruz Hernández

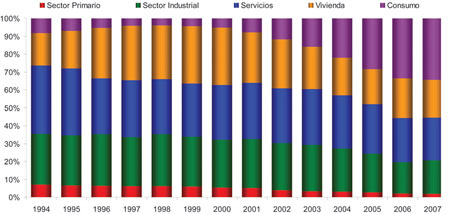

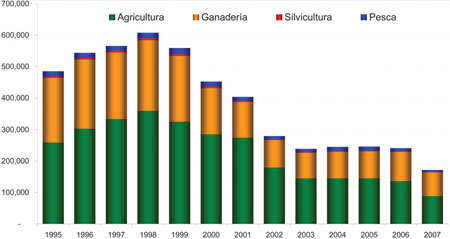

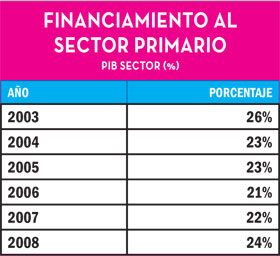

Bajo la liberalización financiera (1990-2008) y la integración al “libre mercado” agrícola, la exclusión financiera se profundizó. Miles de pequeños productores dejaron de tener acceso al crédito (la cobertura pasó del 25 al 15 por ciento entre 1990 y 2006) y el financiamiento a la agricultura cayó del siete al 1.5 por ciento (2007) del financiamiento a la economía en tan sólo diez años.

En medio de una integración comercial asimétrica que hizo crecer la dependencia alimentaria, el financiamiento lejos de aumentar disminuyó para la agricultura campesina y se concentró en las zonas desarrolladas de exportación.

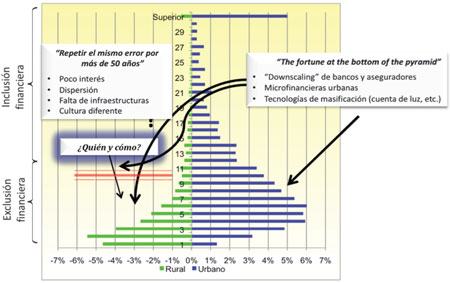

Exclusión financiera rural. Según datos de 2007 de la Organización para la Cooperación y el Desarrollo (OCDE), 36 por ciento de los mexicanos viven en zonas rurales y semirurales, pero sólo 15 por ciento de ellos tiene acceso al crédito y seis por ciento al ahorro. Además, únicamente 2.5 por ciento de los agricultores tiene acceso a los seguros agrícolas, y es nulo el acceso a seguros de vida, patrimoniales y de otro tipo. De los dos mil 500 municipios existentes en el país, mil 400 no cuentan con ningún intermediario financiero y en 623 existe sólo uno. Resulta obvio remarcar el carácter urbano y la concentración de la cobertura bancaria. La inmensa mayoría de la población rural vive excluida de los servicios financieros.

Esta exclusión mayoritaria contrasta con el nivel de acceso masivo a servicios financieros en Estados Unidos (EU) y Canadá –nuestros socios comerciales– donde el nivel de bancarización es muy alto: de 96 por ciento en Canadá y 91 en EU, contra 24 por ciento en México. En el mundo desarrollado, la democracia económica se asocia al grado de bancarización de un país (acceso permanente a servicios de ahorro, crédito, medios de pago y otros, asociados con una amplia cobertura con infraestructura representada por oficinas o sucursales de servicio al público), y no hay desarrollo económico sin acceso mayoritario a servicios financieros.

La exclusión financiera a campesinos pobres e indígenas. La exclusión financiera rural no afecta a todos por igual, se concentra en los pobres, las zonas marginadas e indígenas y en los pequeños productores temporaleros. Más de diez millones de personas viven en situación de pobreza en comunidades rurales, principalmente indígenas. Uno de cada tres residentes rurales vive en pobreza extrema, en comparación con uno de cada diez miembros de la población urbana. La “pobreza en patrimonio” concierne al 38.3 por ciento de los citadinos y al 61.8 por ciento de los habitantes de las regiones rurales. La pobreza se concentra en la población indígena. En 1989, los ingresos promedio de esta población representaban tan sólo la tercera parte de los ingresos de la población no indígena; en 2002, esta proporción era aún menor, la cuarta parte.

|

De los 5.5 millones de unidades de producción rural, cerca de 85 por ciento posee menos de cinco hectáreas y la dispersión poblacional es enorme: 190 mil localidades con menos de dos mil 500 habitantes, densidades demográficas de entre 38 y 180 habitantes por kilómetro cuadrado, ingresos promedio en zonas indígenas de entre 10 mil y 30 mil pesos anuales por familia. Con una débil demanda de crédito (montos entre tres mil y 20 mil pesos de crédito). En síntesis, una exclusión financiera determinada por barreras estructurales y altos costos de transacción.

En este contexto, la penetración de instituciones financieras tradicionales como los bancos comerciales es inviable, no tienen ni vocación, ni tecnologías adaptadas, ni arquitectura institucional en costos.

Por eso es entendible que 58 años de fomento gubernamental al crédito agropecuario y a la participación de la banca comercial hayan tenido como resultado una cobertura concentrada en los agricultores y regiones más desarrollados. Ni siquiera la banca comercial llegó a zonas marginadas. Como puede observarse en la pirámide de ingresos, un pequeño estrato de productores (cercano a 15 por ciento del total) tiene acceso a servicios financieros, contra una gran masa de habitantes en condiciones de pobreza que sufren exclusión financiera. El actual sistema financiero ha profundizado la desigualdad económica en el campo mexicano.

El problema de fondo es cuáles son los sistemas financieros que permiten cobertura en zonas rurales, cuáles son una buena solución para la agricultura moderna y de exportación y cuáles deben ser los sistemas para atender a la pequeña agricultura familiar y zonas pobres marginadas. No es posible una solución única para condiciones agrícolas y territoriales tan desiguales.

*Se considera una infl ación de 10.53 por ciento de diciembre de 2006 a diciembre de 2008. **Productores en desarrollo cuyo ingreso neto anual es hasta tres mil veces el salario mínio diario. Fuente: FIRA. |

Enfoque sesgado al crédito no a servicios financieros. El enfoque dominante ha sido la promoción del crédito agropecuario. La importancia del ahorro ha sido ignorada y hasta discriminada en las políticas públicas y ha sido inexistente en el sistema financiero rural. El resultado es una dependencia casi total a los recursos financieros provenientes de la banca de desarrollo (Fideicomisos Instituidos en Relación con la Agricultura –FIRA– y Financiera Rural), que en 2008 alcanzó 109 mil millones de pesos, un escaso nivel de ahorro y la fragilidad del sistema financiero rural. El financiamiento directo de la banca comercial al campo casi desapareció desde la crisis financiera de 1995. El ahorro, que es una base importante de financiamiento a las economías es casi inexistente en el financiamiento al campo. Tenemos por tanto un sistema financiero altamente vulnerable y dependiente del gobierno, en decrecimiento y alta concentración de beneficios.

El crédito es un importante insumo de apoyo a la producción y productividad. Sin embargo, en la pirámide de la pobreza los productores con mayor desarrollo e integración al mercado tienen mayor capacidad de usarlo productivamente, mientras a mayor pobreza las oportunidades de inversión productiva disminuyen y el crédito tiene menor impacto en el desarrollo. Por el contrario, el ahorro posee un mayor potencial de efectos positivos entre los pobres que hacia lo alto de la pirámide de ingresos, pues tiene un fuerte impacto en la reducción de vulnerabilidad de familias pobres.

Pero además del crédito y el ahorro, los medios de pago juegan un rol estratégico y su inexistencia aumenta los costos de transacción en la vida rural (envíos de dinero, cobro o pago de servicios). La mayoría de los 80 millones anuales de envíos de dinero que llegan a México lo hacen a zonas urbanas, encareciendo los costos de transacción para familias rurales que deben gastar entre 14 y 17 dólares cada vez que van a cobrar su remesa a la ciudad más cercana. La pobre oferta de lugares donde ahorrar genera una circulación excesiva de dinero migrante en zonas rurales, provocando inflación local y distorsión en los mercados laborales. El inmenso flujo monetario de las remesas es un ahorro migrante que se nos va.

Todos los sistemas financieros rurales exitosos en el mundo han movilizado el ahorro y tienen un enfoque de servicios financieros universales, existen organismos de financiamiento especializado (a cadenas de producción, microempresa, para infraestructura agrícola), pero en interacción con amplios sistemas de ahorro y crédito en la prestación de servicios financieros básicos. México en este sentido tiene un atraso estructural superior a cien años.

Tasas de interés y costos: diferencias abismales. Las tasas de interés subsidiadas del crédito agropecuario (10 a 14 por ciento anual) llegan a los grandes agricultores y regiones desarrolladas mientras los pobres deben pagar tasas de interés de entre 24 y 120 por ciento (hasta diez veces superiores). Así, por ejemplo un agricultor de Chihuahua con préstamos de 600 mil pesos pagan tasas de uno a 1.5 por ciento mensual (12 a 14 por ciento anual) mientras que un campesino indígena de Oaxaca o Puebla con una demanda de crédito de 10 mil o 15 mil pesos pagará tasas de cuatro a seis por ciento mensual (48 a 72 por ciento anual) cuando recibe crédito de una institución que capta ahorros. No existen tasas bonificadas accesibles a los campesinos pobres, llegar a tener acceso a las tasas mencionadas es ya un alto beneficio en comparación con tasas de prestamistas locales (10, 15 y 20 por ciento mensual). No existen mercados financieros desarrollados, ni competencia que regule las tasas, de hecho la gran mayoría de agricultores desconocen los subsidios a tasas de interés, a garantías liquidas o a costos de asistencia técnica de los programas de desarrollo.

Para el sector público resulta fácil entender la importancia de subsidiar tasas de interés al crédito agrícola pero incomprensible los subsidios para fomentar el ahorro rural. El problema es que no existe una visión global que integre las diversas soluciones institucionales para promover los servicios financieros rurales y mucho menos políticas públicas favorables para su desarrollo.

El apoyo a la emergencia de sistemas financieros descentralizados, –la fórmula institucional más exitosa para llegar a zonas pobres y marginalizadas–, requiere un entendimiento de la construcción institucional y de las restricciones de los mercados y zonas rurales: bajo nivel de escolarización, falta de conectividad, malas comunicaciones, montos bajos de las transacciones, etcétera Y sobre todo un alto nivel de comunicación y respeto a las iniciativas de la sociedad rural.

Cómo evaluar el impacto de los recursos públicos? En 2008, la banca de desarrollo (FIRA y Financiera Rural) otorgó cerca de 109 mil millones de pesos en créditos de avíos y refaccionarios. Muy poco se evalúa el número de personas que recibieron crédito por regiones y nivel de marginalidad. Sabemos cuántas hectáreas y hasta el número de cabezas de ganado acreditado, pero en nuestra política financiera el acceso de las personas y los equilibrios territoriales (zonas desarrolladas y zonas marginalizadas) no tiene importancia. Importan los volúmenes de crédito, no importa si esos millones se concentran en ciertos segmentos de productores y zonas más desarrolladas o incluso si son financiadas por nuestra propia banca de desarrollo las agroempresas que compiten con los productores (Cargill, por ejemplo). No existe una visión de Estado que integre, reconozca y propicie el acceso amplio, incluyente y equilibrado a los servicios financieros de todas las agriculturas y economías rurales.

El volumen de subsidios a las actividades financieras de la banca de desarrollo, de la banca comercial y de los programas de fomento (garantías liquidas, costos de transacción, FONAGA, FEGA, Unidades de Promoción del Crédito, Intermediarios Financieros rurales, crédito a la palabra, etcétera) deberían tener como unidad de evaluación además del financiamiento a cultivos prioritarios (alimentarios) el número de personas y comunidades por nivel de marginalidad que tienen acceso al crédito y a servicios de ahorro.

Una necesaria reforma institucional y de políticas públicas. Por si no fuera suficiente con la complejidad de los mercados financieros rurales, la intervención de los programas y dependencias públicas profundizan el atraso estructural. Cada institución que abre un programa de fomento financiero tiene su propia estrategia y crea sus propias clientelas.

Entre 1992 y 2008 diversos programas públicos han impulsado la creación de cajas solidarias (Fondo Nacional de Empresas en Solidaridad, Fonaes), organizaciones de financiamiento local (secretarías de Desarrollo Social y de Agricultura), cooperativas de ahorro y crédito y sofipos (Banco Nacional de Servicios Financieros, Bansefi), microfinancieras (Secretaría de Economía), fondos de garantía (Secretaría de Agricultura) y fondos de autoaseguro (Agroasemex) como programas propios, sin vínculo con políticas amplias sectoriales y con un fuerte sesgo al crédito agropecuario. No existe coherencia ni visión estratégica del conjunto. No hay una estrategia ni cooperación de instituciones para apoyar la emergencia de soluciones adaptadas al mundo rural. El clientelismo financiero y el protagonismo institucional sigue siendo la regla. No existe interlocución de actores y programas, menos estrategias de complementariedad.

Reconocer la diversidad de soluciones y participación campesina. No basta con promover intermediarios financieros rurales, la organización de los productores en sus propias instituciones tiene impacto en la calidad, adaptación y viabilidad financiera, tiene impacto directo en la democracia financiera. Existen hoy cerca de 369 intermediarios (uniones de crédito, sofoles, sofomes, sofipos, dispersores, procreas, parafinancieras, cooperativas) operando con la banca de desarrollo, un alto porcentaje ha sido promovido por agro-empresas, comerciantes y despachos bajo e incentivo de colocar crédito de la banca de desarrollo y capitalizar los subsidios asociados a tasas, garantías, costos de transacción entre otros. Por su lado, sin vínculo directo con este grupo, unas 300 iniciativas de ahorro y crédito operan en zonas semirurales y diversas iniciativas de microfinanzas van en la misma dirección.

La solución dominante que tuvo como eje bancas de desarrollo-bancos comerciales en financiamiento al campo ha fracasado para las mayorias campesinas. Pero la nueva estrategia no ha emergido, seguimos promoviendo crédito gubernamental sin cuestionar el futuro, sin enfoque de perennidad basado en el ahorro, sin valorar y promover el enfoque amplio de servicios financieros. FIRA (1990-2008) experimentó la solución de intermediarios no bancarios (sofoles, parafinancieras, procreas, uniones de crédito, almacenadotas), con criterios tan restrictivos (fuerte capitalización, personal experimentado, alianza empresarios-campesinos) que no ha logrado arrancar como una amplia solución; la Financiera Rural ha promovido dispersores de crédito como forma primaria de intermediarios financieros. Pero esa política se ve rebasada por la prioridad de la operación en el primer piso; mostrando las limitaciones de una banca de desarrollo operando en el primer y segundo pisos. Las quejas campesinas son recurrentes, no hay acceso al crédito. Pero nadie ha tomado la solución en sus manos, teóricamente le corresponde a Hacienda pero se le escapan las acciones directas de las secretarías de Desarrollo Social, Economía y Agricultura, del Fonaes, del Fifonafe, entre otros.

Si los desafíos son muchos y variados, una iniciativa estructural debería emerger desde una política de Estado. Pero no habrá soluciones sin la participación de los actores sociales. El diálogo para iniciar una amplia reforma financiera es el primer paso.

Directora general de la Asociación Mexicana de Uniones de Crédito del Sector Social (AMUCSS)

|

|

Aprueban senadores nuevo marco legal de intermediarios rurales

Fuente: Finrural con datos de Banxico y FIRA. Datos PIB sector primario: base, INEGI |

Este miércoles 15 de abril el Senado aprobó favorablemente –casi por consenso, con 83 votos a favor y uno en contra– modificaciones a la Ley de Ahorro y Crédito Popular (LACP), con un nuevo capítulo que incorpora dos figuras fundamentales para la intermediación financiera en el medio rural, y aprobó también una nueva Ley que Regula las Sociedades Cooperativas de Ahorro y Préstamo (Ley Rescap).

Las minutas respectivas pasaron a la Cámara de Diputados para su discusión y se espera que las aprueben, pues hay apoyo de todas las fracciones parlamentarias.

Isabel Cruz, directora de la Asociación Mexicana de Uniones de Crédito del Sector Social (AMUCSS), aplaudió la decisión de los senadores, pues “por primera vez se reconoce al sector rural como un sector específico que requiere un marco regulatorio que permita la integración de organizaciones económicas, cadenas de valor y procesos comunitarios. Generar intermediarios en el medio rural es urgente, considerando los datos revelados en el más reciente censo agropecuario 2007, del INEGI”, donde se observa un desplome del porcentaje de unidades de producción agrícola y forestal con acceso al crédito y al seguro, del 20 a sólo 4.2 entre 1991 y 2007.

Antonio Mejía Haro, perredista secretario de la Comisión de Desarrollo Rural de la Cámara alta, señaló: “por fin vemos muchas posibilidades de que el campo sea tomado en cuenta, después de ocho años de varios intentos para lograr que el financiamiento llegue al medio rural. Siempre se decía que esperáramos..., que a la siguiente legislatura”.

Desde noviembre de 2008, Mejía Haro, junto con otros senadores de su partido, presentaron al pleno la iniciativa de reformas a la LACP.

*Recursos de la Financiera Rural, FIRA, otros bancos de desarrollo y banca comercial. Fuente: Finrural |

Dos figuras de asociación. El planteamiento inicial de los perredistas –“que se mantuvo en un 70 por ciento y respetando lo esencial”, según Mejía– prevé una plataforma para la organización financiera de los campesinos, “al reconocer dos formas asociativas basadas en principios mutualistas, solidarios, de integración económica y sobre todo de territorialidad.

“Son las asociaciones financieras comunitarias (afc) y los sociedades financieras rurales (sfr), dos figuras que se ajustarán en lo general a las disposiciones de la LACP, pero se establecen en un capítulo especial las condiciones de su organización y funcionamiento a partir de las particularidades que privan en el medio rural”, dijo Mejía Haro.

Las afc, dice la minuta aprobada, “podrán ofrecer servicios de ahorro y crédito a sus socios, financiar proyectos productivos de cafetaleros, maiceros, artesanos y todo tipo de actividad económica, pues operan sobre la asociatividad de personas físicas, pero también de organizaciones económicas locales, como las sociedades de producción rural, las sociedades de solidaridad social, las uniones de ejidos, entre otras muchas organizaciones económicas de ámbito local”.

Y para garantizar el sano desarrollo de las afc la minuta establece mecanismos que garantizan la organización e integración de las mismas por medio de las sociedades financieras rurales, que actuarán bajo el principio de subsidiaridad, es decir, serán organismos cuyos socios sean las propias afc.

“Con este mecanismo de integración, permitimos la complementariedad de financiamiento entre las asociaciones financieras comunitarias y las sociedades financieras rurales, unas a nivel de productores rurales y las otras a nivel de procesos comerciales o agroindustriales, lo que permitirá el financiamiento a las cadenas agroalimentarias y la agregación de valor a la producción alimentaria”, detalla la iniciativa de noviembre de 2008.

Mejía Haro mencionó indicadores que dan idea del abandono financiero que sufre el agro: la cobertura de crédito es de sólo 15 por ciento de la población rural y la de ahorro es aún menor, de cinco por ciento. Asimismo, de los 27 millones que pueblan el medio rural, 9.5 millones son bancarizables, pero apenas un millón y medio recibe servicios de crédito. En las comunidades menores a dos mil 500 habitantes, los servicios financieros no están disponibles y mil 400 municipios rurales carecen de intermediarios financieros para atender la demanda de crédito, ahorro y seguros.

Debemos tomar en cuenta, dijo, que “en muchos de nuestros estados, como el mío, Zacatecas, los migrantes mandan remesas y quieren invertir en proyectos productivos para darles valor agregado y fortalecer las cadenas agroalimentarias, y por tanto requieren del apoyo del financiamiento.

“Es necesario impulsar por vía de las leyes más intermediarios financieros. Hay muchas comunidades donde la gente debe transportarse cuatro o cinco horas para acudir a un intermediario, y aparte éste se orienta más a lo urbano y no al sector rural. Además el crédito disponible para el medio rural es escaso porque la banca privada está ausente y la Financiera Rural impone muchos requisitos”, señaló el legislador.

Con la minuta, subrayó, “se busca impulsar el desarrollo sano, prudente, de los intermediarios financieros en manos de personas que habitan en el campo y que necesitan mejorar sus condiciones de vida”. También se fomenta la integración de asociaciones financieras comunitarias para administrar los excedentes que se dan en las comunidades rurales, sobre todo con las remesas de los migrantes, y permite que las federaciones de productores propicien servicios de asistencia técnica, capacitación a otros intermediarios financieros. Los cambios legislativos no sólo ponen énfasis en el crédito sino también en ahorro, que se tiene en forma potencial sobre todo en comunidades rurales con tradición migratoria, de Zacatecas, Michoacán, entre otros, dijo. (LER)

|