Los pobres financian a los ricos

¿Cuánto tiempo financiarán las economías emergentes los hábitos derrochadores de Estados Unidos?

Ampliar la imagen

Mientras Estados Unidos pueda obtener dinero barato del extranjero, tendrá poco incentivo para equilibrar su economía

Foto: Archivo

Mientras Estados Unidos pueda obtener dinero barato del extranjero, tendrá poco incentivo para equilibrar su economía

Foto: Archivo

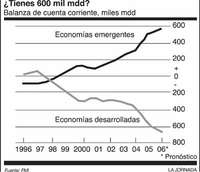

Desde hace tiempo muchos economistas esperan que el creciente déficit de cuenta corriente de EU provoque una catástrofe financiera en el mercado de bonos y del dólar. La razón principal de que no haya ocurrido (aún) es que las economías emergentes han estado felices de financiar el déficit. En 2005 este grupo de países tuvo un superávit de cuenta corriente combinado de más de 500 mil mdd (ver gráfica). Invirtieron gran parte de él en valores del Tesoro estadunidense, en lo que Ken Rogoff, de la Universidad Harvard, ha llamado "el mayor programa de ayuda extranjera en la historia mundial".

El flujo de capital de países pobres hacia la economía más rica del mundo es todo lo contrario de lo que pronosticaría la teoría económica. Según los manuales, el capital debería fluir de países ricos con capital abundante, como Estados Unidos, a países más pobres, como China, donde el capital es relativamente escaso, de manera que los réditos son mayores. Esto es lo que sucedió durante la globalización de fines del siglo XIX, cuando el superávit de ahorros europeo financió el desarrollo estadunidense. Entre 1880 y 1914, Gran Bretaña tuvo en promedio un superávit de cuenta corriente de 5% del PIB. En contraste, EU tiene hoy un déficit de 7% del PIB. Parece perverso que los países pobres prefieran comprar bonos del gobierno estadunidense de bajo rendimiento, cuando podrían obtener ganancias superiores al invertir en sus propias economías.

Entonces, ¿por qué lo hacen? Una explicación es la llamada tesis Bretton Woods 2, propuesta hace tres años por Michael Dooley, David Folkerts-Landau y Peter Garber, del Deutsche Bank. (Bretton Woods fue el sistema de tipos de cambio fijos que prevaleció durante un cuarto de siglo después de la Segunda Guerra Mundial.) La tesis sostiene que las economías asiáticas persiguen una política deliberada de subvaluación monetaria para asegurar el crecimiento de sus exportaciones. Con la finalidad de mantener bajas sus divisas, los bancos centrales asiáticos han estado comprando un número elevado de bonos del Tesoro estadunidense. Esto reduce las tasas de interés y sustenta el consumo en EU, permitiendo a los estadunidenses comprar mayor cantidad de exportaciones asiáticas, lo que según los autores de la tesis conviene tanto a Asia como a EU.

Además, dicen, abrir sus puertas a la inversión extranjera directa (IED) ha contribuido a que China construya activos de clase mundial. Las economías emergentes, con mercados financieros poco desarrollados, no son muy competentes colocando capitales, así que adquieren bonos del Tesoro y dejan que las empresas estadunidenses efectúen las inversiones por ellos. Como se sabe, los réditos que se obtienen por bonos del Tesoro son inferiores a las ganancias por IED, pero los autores consideran que es un pequeño precio a pagar por una inversión más eficiente y, en consecuencia, un crecimiento más rápido a largo plazo

Lo esencial de esta teoría es que la responsabilidad principal del déficit estadunidense corresponde a las economías emergentes de Asia, más que a EU. Y ya que el arreglo beneficia los intereses económicos de esos países asiáticos, ellos continuarán financiando el déficit de EU durante muchos años.

Perdidos en el bosque

Sin embargo, Morris Goldstein y Nicholas Lardy, del Instituto de Economía Internacional en Washington, advierten que Bretton Woods 2 no explica el comportamiento de China en el pasado y que de seguro no convendrá a este país prolongar ese comportamiento en el futuro. El primer defecto de la teoría es que EU consume una quinta parte de las exportaciones chinas, seguido muy de cerca por Europa. Así que si China trata de mantener subvaluado el yuan, haría mejor en sostener baja su tasa real de cambio comercial, que se elevó 35% durante el alza del dólar de 1994 a 2001.

El motivo principal de China para ligar el yuan al dólar de manera tan estrecha ha sido la estabilidad financiera, no el simple mercantilismo. Pero ahora una tasa de cambio rígida podría llegar a ser fuente de inestabilidad. El enorme desarrollo de las reservas, provocado por la intervención monetaria está creando un exceso de liquidez, con los peligros que se derivan de la inflación, burbujas de precios de bienes y una mala colocación de capitales.

"Colgarse" al dólar ha obligado a China a adoptar una política monetaria excesivamente relajada. Las tasas de interés de 3% están muy por debajo de una economía que crece a 10%, pero hay poco espacio para elevarlas, ya que esto atraería mayores flujos de capital a corto plazo, lo que requeriría mayor intervención, además de aumentar la liquidez. China necesita una tasa de cambio más flexible para recuperar el control de su política monetaria.

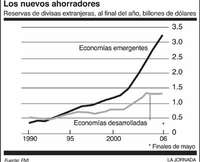

Otra razón por la cual los bancos centrales asiáticos no están interesados en aumentar aún más sus reservas es que esto los expondría a futuras pérdidas cuando sus divisas se recuperen frente al dólar. Las economías emergentes mantienen 70% de sus reservas globales de divisas principalmente en dólares (ver gráfica), y cuatro de ellas están entre los cinco primeros tenedores de reservas (China, Corea del Sur, Taiwán y Rusia). Es posible que para finales de este año las reservas de China alcancen un billón de dólares. Roubini y Setser calculan que un alza de 33% del yuan -que es relativamente posible en los años venideros- implicaría una pérdida de capital, políticamente embarazosa, de 15% del PIB de China. Entre más reservas acumulan, más grande es el riesgo de pérdida para los países que lo hacen.

Un tercer defecto de la teoría Bretton Woods 2, según Goldstein y Lardy, es que en años recientes la IED ha financiado menos de 5% de la inversión fija en China, lo que no resulta suficiente para contribuir a crear activos de clase mundial.

La única manera en que China puede asegurar una mejor colocación de capitales es reformar su sistema financiero y elevar las tasas de interés para enfriar la sobreinversión. De nuevo, esto sugiere que permitir mayor flexibilidad de su tasa de cambio beneficiaría a China, lo que significa comprar menos bonos del Tesoro.

Todo indica que China necesita liberar su divisa en beneficio de su propia economía, más que en interés de EU. En efecto, por sí misma una revalorización del yuan probablemente no haría mayor mella en el déficit de cuenta corriente de EU, ya que no solucionaría el desequilibrio estructural entre ahorro e inversión. En gran parte, EU tiene un enorme déficit porque ahorra muy poco. Los políticos, sin embargo, prefieren culpar a China.

El último clavo en el ataúd de Bretton Woods 2 es que el aumento del superávit externo de China ha sido demasiado pequeño para explicar el déficit de EU. Las estimaciones para 2006 sugieren que el superávit de cuenta corriente de China se ha incrementado 140 mil mdd desde 1997, mientras que el déficit de EU ha crecido 720 mil mdd. Con mucho, el principal paralelo del déficit de EU lo constituye el grupo de exportadores emergentes de petróleo, que se han pasado de un balance negativo (rough balance) en 1997 a un superávit estimado de 425 mil mdd dólares este año, mucho mayor que los haberes totales de Asia emergente de 250 mil mdd.

Los exportadores de petróleo están resueltos a no repetir sus errores después de los anteriores aumentos del precio del crudo. Han sido mucho más cautelosos al gastar sus ingresos, ahorrando una porción más grande que en el pasado. Hasta ahora es probable que la mayor parte de los petrodólares haya ido a activos líquidos en dólares. Pero estos países tienen más motivos que Asia para invertir en divisas diferentes al dólar, ya que comercian mucho menos con EU. Y los petrodólares, en general, se manejan a través de fondos de inversión que pretenden maximizar los intereses; en consecuencia, los activos de los exportadores de petróleo son más autónomos que los de bancos centrales asiáticos y podrían apartarse rápidamente del dólar si éste comienza a deslizarse otra vez.

Bernanke ha señalado que el déficit de EU es el subproducto inocente de una superabundancia de ahorros en las economías emergentes. Si el resto del mundo ahorra más de lo que invierte (es decir, tiene un superávit de cuenta corriente), entonces EU tiene déficit. Esto significa que el déficit de EU es más sustentable de lo que generalmente se piensa. Pero esto aún deja sin resolver por qué las economías emergentes tienen superávits, cuando sus intereses sobre inversión son más altos que en los países ricos.

Un artículo presentado por Raghuram Rajan, jefe de economistas del Fondo Monetario Internacional, en el simposio anual del Banco de la Reserva Federal de la ciudad de Kansas, ofrece una explicación provisional. Rajan sostiene que los países pobres de rápido crecimiento tienden a generar más ahorro del que pueden usar, debido a sus sistemas financieros subdesarrollados.

Así, cuando un país experimenta un rápido crecimiento de su productividad, los consumidores ahorran la mayor parte de sus ingresos. Pero las oportunidades para traducir el ahorro en inversión doméstica, a través del sistema financiero, son limitadas; en consecuencia, el ahorro es superior a la inversión y el país tiene un superávit de cuenta corriente. Esto explica asimismo el hallazgo inesperado de que las economías emergentes que dependen menos del financiamiento extranjero tienden a disfrutar de un crecimiento más rápido. Simplemente, esas economías generan mayor ahorro doméstico.

Sin embargo, esto significa que los flujos de capital a EU se mantendrán sólo mientras los sistemas financieros de las economías emergentes sigan siendo inmaduros e incapaces de ofrecer la gama tradicional de instrumentos financieros; deficiencias que tienen un evidente costo económico. En los años venideros, en la medida que los sistemas financieros de estos países se desarrollen, es posible que desaparezcan sus superávit de cuenta corriente.

¿Cuánto tiempo podría tomar esto? Veamos el caso de China, el más austero de todos, que ahorra casi 50% de su PIB anual. Muchas personas creen que esto se debe a que los hogares chinos tienen que mantener un voluminoso colchón financiero para compensar la falta de una red de seguridad social y la ausencia de créditos al consumidor. Sin embargo, Louis Kuijs, economista del Banco Mundial, afirma que la tasa de ahorro de los hogares chinos, 16% del PIB, no es anormalmente alta; de hecho, es inferior a la de India. Lo que presiona la tasa global a niveles tan prominentes es el enorme ahorro de las empresas y el gobierno. Las compañías estatales no pagan dividendos, de tal manera que las altas ganancias de años recientes han incrementado su ahorro. El ahorro del gobierno es también excepcionalmente alto.

Con base en las políticas actuales y en los cambios que se esperan en ingreso y demografía, Kuijs predice que la tasa de ahorro de China disminuirá de manera modesta durante los años venideros y provocará todavía un sustancial superávit de cuenta durante dos décadas. Pero si el gobierno adopta las reformas, obliga a las empresas a pagar dividendos, liberaliza mercados financieros y gasta más en salud y educación, la cuenta corriente de China podría tener un balance equilibrado en 2020, afirma.

Sin embargo, otro artículo del Banco Mundial, suscrito por David Dollar y Aart Kraay, sugiere que China podría mantener déficits importantes para entonces. Los autores dicen que no tiene sentido para China ser proveedor neto de capital para el resto del mundo cuando su productividad crece con rapidez y su índice de capital por unidad de trabajo es sólo una décima parte del de EU. Para ellos, esta distorsión se explica, sobre todo, por los exagerados controles de capital que impiden que los residentes obtengan créditos del exterior y que los extranjeros inviertan en China. Consideran que si se desechan todos los controles de capital y el gobierno continúa con las reformas económicas y financieras, China podría tener un déficit de cuenta corriente de 2 a 5% de PIB.

Las reformas al mercado de capitales podrían reducir el ahorro neto en otras economías emergentes. En otras palabras, en algún momento en el futuro las economías emergentes podrían dejar de proveer capitales al resto del mundo; en cambio, podrían tener déficits de cuenta corriente. Esto aumentará el costo global del capital, sobre todo en EU.

Pero antes de que esto suceda, es probable que la inversión de las economías emergentes en activos extranjeros cambie su composición, favoreciendo activos corporativos en lugar de bonos del Tesoro de bajo rendimiento. El problema es que los políticos estadunidenses están poco dispuestos a permitir que empresas chinas, rusas o de Medio Oriente obtengan control de compañías estadunidenses, como lo evidencia el fracasado intento de CNOOC, compañía petrolera estatal china, de comprar Unocal el año pasado, y la abortada toma de control por Dubai Ports World de varios puertos estadunidenses este año. Mientras EU dependa del capital extranjero, tendrá que ser menos quisquilloso.

Los actuales desequilibrios externos del mundo no son deseables ni sostenibles. Quienes afirman que los países pobres seguirán financiando el déficit de cuenta corriente de EU durante mucho tiempo parecen olvidar que, un día, EU tendrá que regresar el dinero.

Los arreglos actuales tampoco favorecen los intereses a largo plazo de EU. Al comprar bienes en dólares, los bancos centrales asiáticos subsidian a los consumidores estadunidenses y alientan que haya poco ahorro, demasiados gastos y excesiva inversión en vivienda. Los bancos centrales de Asia han apagado la señal tradicional del mercado para los altos rendimientos de bonos, lo que significa que EU debería poner la casa en orden. Mientras EU pueda obtener dinero barato del extranjero, tendrá poco incentivo para equilibrar su economía.

Cuando los desequilibrios globales disminuyan, el proceso dolerá aún más. Y a no ser que EU reduzca su déficit antes de que las economías emergentes pierdan interés en acumular reservas, es probable que el dólar, los bonos del Tesoro y la economía estadunidense en su conjunto tengan un aterrizaje difícil.

FUENTE: EIU

Traducción de textos: Jorge Anaya